ねぇ、最近の日本株の動き、本当にすごいと思わない?

私たち世代が生きている間に、まさか日経平均株価が「史上初」の5万円台に乗るなんて、誰が予想したでしょう。

テレビやニュースを見て、「この株高、まだ続くの?」「今から投資しても大丈夫?」って、ドキドキしながら検索した人も多いはず。

あなたが「日経平均 5万円」というキーワードでこの記事にたどり着いたのは、この歴史的な株高が、単なるブームで終わるのか、それとも日本経済の新しい時代の始まりなのか、その答えを知りたいからですよね。

結論から言うと、今回の株価上昇は、一時的な「まさか」ではなく、日本経済の構造そのものが大きく変わり始めた証拠なんです。

この大きな「モードチェンジ」の波に乗るためには、従来の常識をアップデートする必要があるわ。

この記事では、

- なぜ日経平均が5万円に到達できたのか、その根本的な理由。

- 今後、株価の「評価軸」がどう変わっていくのかという新常識。

- この株高が持続するために、これから市場が政治に求める3つの条件。

について、分かりやすく解説していきますね。

株高の直接的な背景は何だったの?

もちろん、直近の株高の背景には、高市早苗政権の誕生と、彼女が前面に打ち出した「分配より成長」を重視する経済政策への期待があるのは間違いないわ。

- 「経済の足を引っ張るばかりだった政治が、今度こそ経済を変えてくれるかも」

という、投資家の高揚感が市場を覆っているの。これは、「高市トレード」とも呼ばれ、急ピッチな株高を後押ししました。

でも、この動きは、実はもっと大きな流れの「延長線上」で起きていることなのよ。その根本的な要因を見ていきましょう。

株価モードチェンジの起きた「根本的な」要因

日経平均が5万円に到達したのは、単なる政治的な期待だけでは語れない、3年前から着々と進行してきた構造変化の結果なんです。

1. 要因:デフレからインフレ経済への転換

長らく続いた「失われた30年」のデフレ経済から、日本がやっと「普通の国」に変わりつつあることが最大の要因よ。

物価上昇が企業収益を押し上げる構造

デフレ時代は、物価が上がらないから企業も値上げできず、賃金も上がらないという悪循環でした。

でも、3年前に物価上昇率が3%を超えたのを起点に、状況は変わり始めたわ。

- 値上げと賃上げによる物価上昇が定着。

- 物価変動を考慮に入れた名目値で企業収益が拡大。

- その結果、同じ名目ベースで株価も上がっていく。

これは海外の主要国では当たり前の流れ。日本も、ついに「物価上昇に歩調を合わせて株価も上がっていく」という、ごく普通の経済構造に変わった、と言えるのね。

2. 要因:企業統治改革の成果

もう一つの重要な要因は、企業経営の「質」が上がったことよ。

約10年前に始まった企業統治改革が、ようやく目に見える効果を発揮し始めているの。

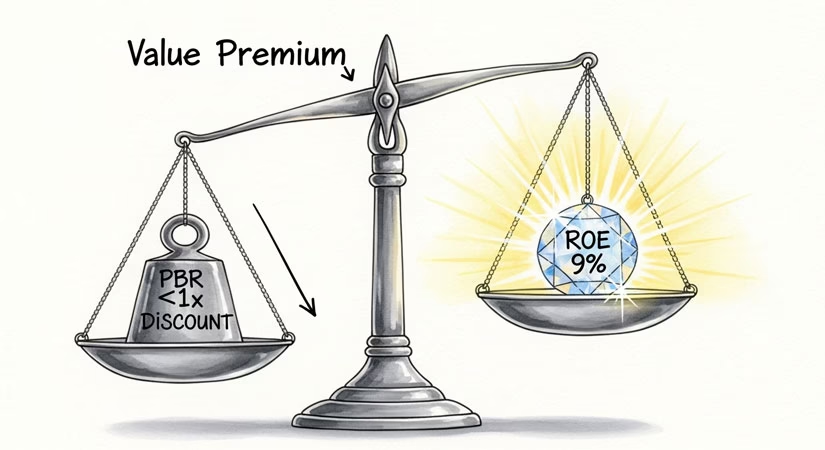

ROEが資本コストを超えた決定的な意味

企業統治改革の目標の一つは、経営者が株主から預かったお金(自己資本)を、事業活動を通じていかに効率的に増やしているかを示すことでした。この効率性を測る指標が、ROE(自己資本利益率)よ。

- ROE(自己資本利益率): 会社の自己資本に対して、どれだけの純利益を上げられたかを示す指標。(純利益 ÷ 自己資本)

このROEが、投資家が最低限求めるリターンである資本コストを明確に上回ることが、企業の価値創造には不可欠なの。

- 現在の日本の主要上場企業の平均ROE(12カ月予想ベース)は、9%台半ばまで上昇しているわ。

- 一方、投資家が求める資本コストは8%程度とされているの。

つまり、日本の企業は今、投資家の要求水準を上回る経営成績を上げられるようになった、ということ。これは本当に画期的なことなのよ。

評価軸の根本的転換:万年割安株から「成長株」へ

この「ROEが資本コストを超えた」という事実こそが、日経平均5万円を支える最も大きな構造変化なの。なぜなら、これによって株価の適正水準を測る「評価軸」が百八十度変わってしまったからよ。

従来の評価軸:「万年割安株」からのディスカウント

これまでの日本株は、長らく「万年割安株」と呼ばれてきました。なぜなら、多くの企業が資本コスト割れの状態、つまり「お金を預かっても、それを効率的に増やせない」状態だったから。

- 資本コスト割れの企業: 成長できないため、企業価値も増やせない。

- 株価評価: 帳簿上の企業価値(PBR1倍など)から割引(ディスカウント)された水準で取引される。

つまり、期待されないから安く買われていたのね。

新しい評価軸:「成長株」としてのプレミアム

しかし、ROEが資本コストを明確に超えるようになると、評価の仕方が一変します。

- 資本コスト超過の企業: 成長を促す経営者の「価値創造能力」が投資家に認められる。

- 株価評価: 株価は帳簿価格に上乗せ(プレミアム)された値段で取引されるようになる。

つまり、日本株は従来の「帳簿価格を割るのが当たり前」というイメージから、「成長性を評価される株」へとモードチェンジしたの。高市政権の誕生は、この歴史的な転換点で、タイミング良く起こった出来事と言えるわね。

PERの割高感に惑わされないで

株価が上がると、必ず「PER(株価収益率)が高いから割高だ」という声が出てくるわ。

でも、評価軸が変わった今、従来のPERの推移から判断される「適正水準」にとらわれすぎるのは危険かもしれません。

- PERとは?: 株価が1株当たりの利益の何倍まで買われているかを示す指標。

- 今の市場の視点: 過去の日本株の低いPER水準を基準にするのではなく、「ROEが高まり、これからさらに成長する」という期待値で評価している。

世界の投資家が日本株への見方を変えているとしたら、私たちもバリュエーション(企業価値評価)に対する目線を切り上げないと、今後の展開を見誤る可能性があるわね。

5万円台定着へ!市場が求める「政治の実行力」3つの条件

日経平均5万円という水準が「一過性のバブル」で終わらずに定着するためには、政治に「期待」だけでなく「実行力」が求められるわ。株高が持続するために市場が求める条件は、大きく分けて以下の3つよ。

1. 条件:実効性のある物価高対策(家計への配慮)

今の日本経済の最大の課題は、物価高に賃金上昇が追いついていないこと。

- 高市氏も認めているように、今のインフレは原材料高や人件費上昇が招くコストプッシュ型インフレの色合いが濃いの。

- 物価上昇を差し引いた実質賃金上昇率はマイナスが続き、国内消費も足踏みしている状態よ。

株高で得た税収を家計に還元する責任

この状況を、市場関係者は「物価高で家計から政府に所得が移っている状態」と見ているわ。なぜなら、企業業績は過去最高水準で推移し、その結果、国の税収も大幅に増えているから。

株高を持続させるには、企業だけが潤うのではなく、私たち家計も潤う必要があるの。

- 効果的な物価高対策で、実質賃金をプラスに転じさせること。

- 消費の底割れを防ぐこと。

これができなければ、企業業績の源泉である国内消費が落ち込み、株高はとうてい続かないわ。

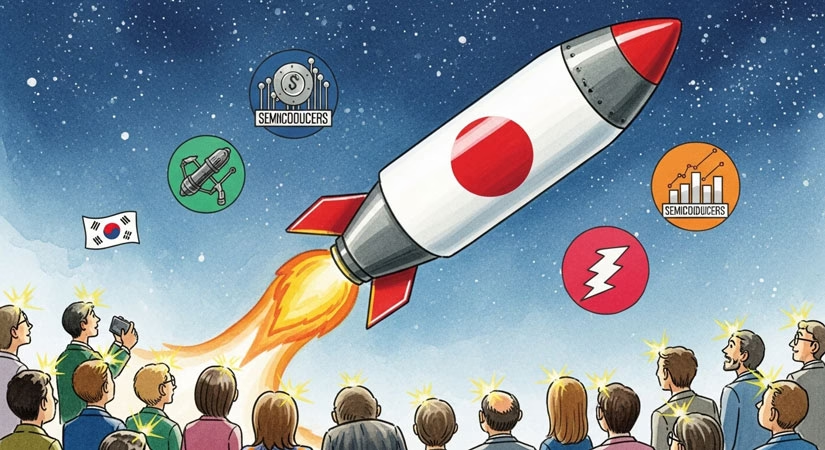

2. 条件:国を挙げた産業政策(企業成長の後押し)

現代のグローバル投資家は、企業個別の努力だけでなく、その国が企業成長をどれだけ後押ししているかを見るようになっているわ。

グローバル投資家が期待する「国策」

トランプ米政権以来、世界では国家主導の産業育成が加速しているの。アジアでも中国や韓国が積極的に国家の力を投入しているわ。

- 投資先の選定基準の変化: グローバル投資家は、自国企業の成長を促す産業政策の巧拙をみながら、投資先の国を選ぶようになっている。

JPモルガン証券の高田氏も指摘しているように、「防衛や半導体、エネルギーなどに政府が積極的に投資する高市政権の政策は、産業政策の遅れを取り戻す好機」と、世界の投資家から期待されているのよ。

この期待に応え、政府投資が呼び水となって重要な産業の競争力を引きあげることが、日本株の持続的な成長には不可欠よ。

3. 条件:市場金利に対する十分な配慮(債券市場との協調)

株式市場が政権を「オポチュニティー(投資機会)」と見ているのに対し、債券市場は逆に「リスク」としか見ていないという、非常にシビアな見方もあるの。

債券市場の「自警団」が招く金利急上昇リスク

内閣支持率が跳ね上がったとはいえ、高市政権は野党との協調がなければ一歩も前に進めない少数与党政権。政策運営には常に不透明さがつきまとうわ。

BofA証券の圷正嗣氏が指摘するように、「責任ある積極財政」の責任のタガが外れて放漫財政へと転じたとみなせばどうなるでしょう?

- 債券投資家の一斉売り: 「自警団」を自負する債券投資家は、日本国債を一斉に売りに回る。

- 金利の急上昇: 国債が売られると、市場金利が急上昇してしまう。

もし金利が急上昇したら、企業の資金調達コストが上がり、株価の魅力は大きく低下してしまうわ。日経平均5万円台の定着は、債券市場との協調なしには決して望めないのよ。

少数与党政権だからこそ、強調する「責任」ある財政運営が今、市場から最も強く求められているのね。

まとめ:「期待相場」の次へ!投資家が取るべき視点

野村証券の田淵節也氏が好んで使った「美点凝視」という言葉があるわ。

- 経済の将来の姿を映し出す鏡である株式市場は、まずは短所よりも長所を見にいく。

今はまさに、日本の「長所」に期待が集まっている「期待相場」の真っ只中よ。投資家が期待をもって未来を予想できる余裕ができたのは事実だけど、今は期待しかないのも事実。

投資家が意識すべきこと:モードチェンジに適応する

日経平均5万円という歴史的な水準を超えた今、私たち個人投資家が取るべき視点は、過去の常識にとらわれず、新しいモードチェンジに適応することよ。

- 評価軸の変化を受け入れる: 従来のPER水準に固執せず、「ROEが資本コストを超えているか」という成長性を評価する視点を持つ。

- 政治の実行力に注目する: 今後、政権が今回見た3つの条件(物価対策、産業政策、財政規律)をどれだけ実現できるか、その「実行力」を冷静に見極める。

- 「5万円の先」をテーマに据える: この株高は、一時的な上昇ではなく、「日本の成長株化」という長期テーマの始まりかもしれません。「5万円の先にあるもの」を常に意識して、長期的な視点を持つことが大切よ。

「政治の実行力」が今ほど求められているときはない。このモードチェンジを機に、私たちも新しい視点を持って、これからの日本株市場と向き合っていきましょうね。