こんにちは。

最近、ニュースやSNSで「トラスショック」という言葉をよく目にしませんか?

なんだか難しそうな言葉ですが、実は私たちの毎日の生活や、大切なお財布にとても深く関わっていることなんです。

特に住宅ローンを組んでいるかたや、これから家を買おうと考えているかたにとっては、決して他人事ではありません。

今の日本で何が起きているのか、そして私たちはどう動けばよいのか。

30代の等身大の視点で、わかりやすくひも解いていきたいと思います。

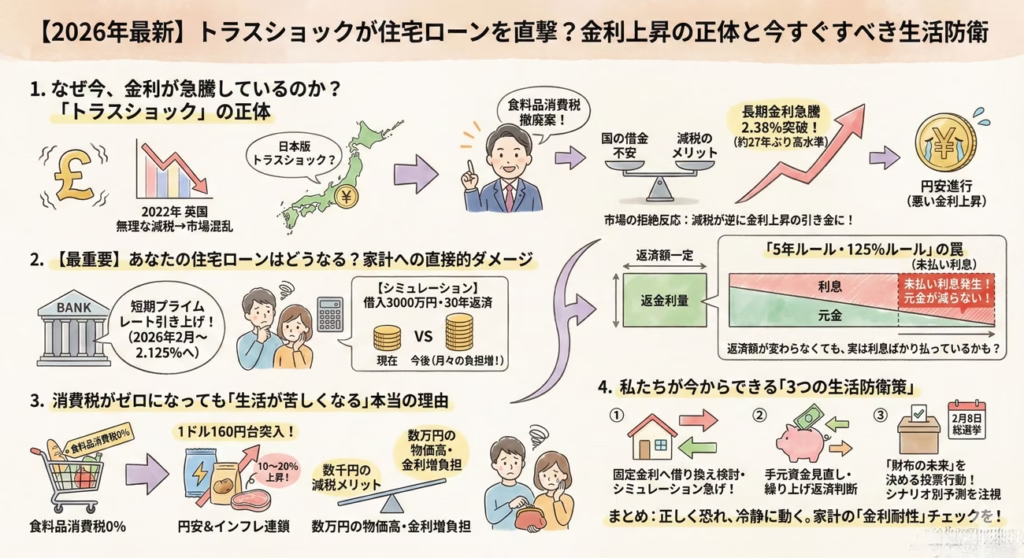

なぜ今、金利が急騰しているのか?トラスショックの正体

そもそも、トラスショックって何なのでしょうか。

これはもともと、2022年にイギリスのトラス元首相が発表した「無理な減税策」がきっかけで起きた経済の混乱のことです。

「税金を安くします!」という言葉は一見うれしいものですよね。

でも、その減税で足りなくなったお金をどう補うのか、という説明が足りませんでした。

その結果、市場が「この国の経済は大丈夫かな?」と疑ってしまい、国債が売られて金利が急上昇してしまったのです。

日本で起きていることの引き金

今の日本が「日本版トラスショック」と言われているのは、2026年1月19日の衆議院解散から始まった動きが似ているからです。

食料品の消費税を2年間ゼロにするという案が出されましたが、これに対して市場が敏感に反応しました。

「減税はいいけれど、国の借金はどうなるの?」というふあんが広がったのです。

その結果、日本の長期金利は約27年ぶりの高い水準となる2.38パーセントまで上がってしまいました。

あなたの住宅ローンはどうなる?家計への直接的なダメージ

金利が上がると聞いて、真っ先に思い浮かぶのが住宅ローンのことではないでしょうか。

実は、すでに具体的な動きが始まっています。

大手銀行の三菱UFJ銀行やみずほ銀行、三井住友銀行などは、2026年2月から「短期プライムレート」という金利の基準を引き上げることを決めました。

この基準が上がると、変動金利でローンを借りている人の金利も上がることになります。

返済額はどれくらい増えるのか

実際にどれくらい負担が増えるのか、気になりますよね。

たとえば、3000万円を35年返済で借りている場合を考えてみましょう。

金利が0.1パーセント上がるだけで、毎月の返済額は約1300円ほど増えます。

もし0.5パーセント上がると、月々で約6500円、年間では約78000円もの負担増になってしまいます。

これだけのお金があれば、ちょっとした旅行に行けたり、おいしいものを食べたりできますよね。

そう考えると、かなり大きな金額だと感じませんか?

変動金利に隠された「未払い利息」の落とし穴

「私のローンは5年ルールがあるから、すぐに返済額は変わらないはず」と思っているかたも多いかもしれません。

確かに、多くの変動金利には「5年ルール(5年間は返済額を変えない)」や「125パーセントルール(返済額を増やすときも前の1.25倍まで)」という決まりがあります。

でも、ここが少しこわいところなんです。

銀行への支払額が変わらなくても、金利が上がれば、その内訳のうち「利息」が占める割合が増えてしまいます。

最悪の場合、支払っているお金がすべて利息に充てられ、もともとの借金(元金)がまったく減らない「未払い利息」という状態になることもあります。

見た目の支払額が変わらないからと安心していると、数年後に「借金が全然減っていない!」と驚くことになりかねません。

消費税がゼロになっても生活が苦しくなる本当の理由

「食料品の消費税がなくなれば、生活は楽になるはずじゃないの?」と思いますよね。

確かに、レジで払うお金は少し安くなるかもしれません。

でも、トラスショックの影響はそれだけでは終わらないのです。

円安とインフレの連鎖

金利が不安定になると、為替の世界でも円が売られやすくなります。

最近では1ドル155円台という円安も進んでいます。

円安になると、私たちが使う電気代やガソリン代、そして輸入している食品の価格がどんどん上がってしまいます。

消費税で数千円浮いたとしても、電気代や食品の値上げで数万円出ていってしまったら、結局はマイナスですよね。

これが、トラスショックがもたらす「本当の苦しさ」なんです。

私たちが今からできる3つの生活防衛策

状況がむずかしく見えるときほど、冷静な対策が必要です。

今すぐ検討したい3つのポイントをまとめました。

住宅ローンの借り換えや固定金利への切り替え

もしあなたが変動金利でローンを組んでいるなら、一度シミュレーションをしてみることをおすすめします。

固定金利もすでに上がり始めていますが、まだ「これ以上上がる前に固定にしておく」という選択肢もあります。

銀行の窓口に行かなくても、今はネットで簡単に比較できるサービスもありますよ。

繰り上げ返済の検討

もし手元に少し余裕のある資金があるなら、繰り上げ返済を考えるのもひとつの手です。

金利が上がると、借金をもっていること自体のコストが高くなります。

ただし、いざというときのための生活費まで使い込んでしまわないよう、バランスが大切です。

情報を自分で取りに行く意識

2026年2月8日には総選挙が控えています。

政治の動きが、そのまま自分たちのローンの金利やスーパーの価格に直結することを忘れないでください。

どの政党がどのような経済政策を掲げているのか、少しだけでも関心をもつことが、自分のお金を守る第一歩になります。

知っておきたい疑問を解決!Q&Aコーナー

読者のみなさんから聞こえてきそうな疑問を、Q&A形式でまとめてみました。

Q:トラスショックって、もう終わったことではないのですか?

A:イギリスの事例は2022年のことですが、今の日本で起きている混乱がそのときとよく似ているため、再び注目されています。2026年の今、まさに私たちが直面している問題といえます。

Q:変動金利から固定金利に変えるべきタイミングはいつですか?

A:答えはひとつではありませんが、「返済額がこれ以上増えたら生活が立ち行かなくなる」と感じるなら、安心を買う意味で早めに固定に切り替えるのも賢い選択です。まずは現在のローン残高と将来の金利上昇を照らし合わせてみてください。

Q:金利が上がると、預金の金利も上がってうれしいのでは?

A:確かに預金の金利も少しずつ上がりますが、住宅ローンの借り入れがある場合、その利息の増加分のほうが圧倒的に大きくなることがほとんどです。トータルで見て損をしないような視点をもつことが大切です。

まとめ:正しく恐れ、冷静に動くために

いかがでしたでしょうか。

「トラスショック」や「金利上昇」という言葉は、最初は少し近寄りがたく感じるかもしれません。

でも、その正体を知ってみると、私たちが今日買う野菜の値段や、明日払うローンの金額にそのままつながっていることがわかります。

日本がイギリスのような急激な経済崩壊を起こす可能性は低いと言われていますが、じわじわと家計の負担が増えていく時期に入っているのは確かです。

大切なのは、あわててパニックになることではなく、自分の状況を正確に把握して、できることから対策を始めることです。

この記事が、あなたの毎日を少しでも安心なものにするヒントになればうれしいです。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/204a0bb6.101fd84e.204a0bb7.daa35105/?me_id=1213310&item_id=21432338&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F3780%2F9784023323780_1_3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)