「住宅ローンの変動金利、これからどうなっちゃうの?」

そんな不安を抱えているあなたへ、今の状況とこれから私たちができることを、等身大の視点でお話ししますね。

2026年に入って、住宅ローンの変動金利が「じわっ」と上がり始めています。

でも大丈夫。返済額がいつ変わるのか、5年ルールの“落とし穴”まで、やさしく整理しました。

借り換え・繰り上げ・新NISA…あなたの家計に合う守り方を一緒に選びましょう。

住宅ローンの変動金利について、最近ざわついていますよね。

これまでずっと「超低金利」が当たり前だったので、急に「金利が上がります」と言われても、実感がわかないかもしれません。

でも、2026年に入ってから、メガバンクなどが一斉に金利の引き上げを発表しました。

「私の家計、大丈夫かな?」と心配になるのは当然のことです。

この記事では、難しい専門用語はなるべく使わずに、私たちが今、何を知っておくべきか、どう動けばいいのかを整理して伝えていきます。

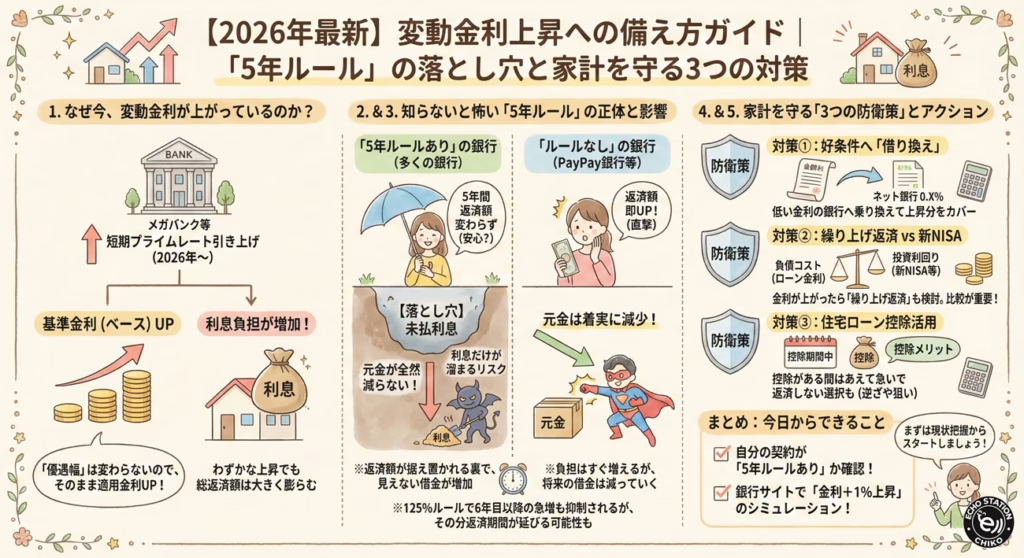

なぜ今、変動金利が上がっているの?

これまでずっと低かった金利が、なぜ今になって上がり始めたのでしょうか。

それは、銀行が金利を決めるときの基準にしている「短期プライムレート」という数字が引き上げられたからです。

2026年の初めに、三菱UFJ銀行やみずほ銀行などの大きな銀行が、この基準となる金利を0.25%引き上げることを決めました。

「たった0.25%でしょ?」と思うかもしれません。

でも、数千万円という大きなお金を借りている住宅ローンでは、このわずかな差が大きな負担になります。

たとえば、3500万円のローンを借りている場合、金利が0.25%上がると、トータルの利息負担は条件によっては、総支払額が数十万〜100万円以上増えるケースもあるんです。

これが「金利のある世界」への変化の第一歩と言われています。

あなたの返済額が変わる時期はいつ?

「ニュースでは聞いたけど、私の通帳からの引き落とし額はいつ変わるの?」

そう疑問に思うとき、チェックすべきなのは「利息の改定時期」です。

一般的に、変動金利のローンは年に2回、金利の見直しが行われます。

多くの銀行では、1月と7月、あるいは4月と10月といったタイミングです。

2026年1月の発表をうけて、早い人では2026年の春ごろから新しい金利が適用されます。

ボーナス払いを利用している方は、夏のボーナス時からの支払額に影響が出る可能性が高いです。

まずはご自身が契約している銀行から届く、郵送物やメール、ネットバンキングのお知らせを必ず確認してみてくださいね

「5年ルール」と「125%ルール」の落とし穴

変動金利を借りている人の多くには、「5年ルール」と「125%ルール」という仕組みが適用されています。

これは一見、私たちを守ってくれる優しいルールのようですが、実は注意が必要な「劇薬」のような側面もあります。

5年ルールとは

金利が上がっても、5年間は毎月の返済額を変えないというルールです。

125%ルールとは

5年経って返済額を見直すとき、どんなに金利が上がっていても、これまでの返済額の1.25倍(125%)までしか上げないというルールです。

たとえば毎月10万円返している人なら、金利が爆上がりしても、次の5年間は12.5万円が上限になるということです。

「急に支払いが倍にならないなら安心!」と思いますよね。

でも、ここに落とし穴があります。

毎月の支払額が変わらなくても、銀行の中では「増えた分の利息」がしっかり計算されています。

支払額のうち「利息」に充てられる分が増え、その分「元金(もともとの借金)」が全然減らなくなるんです。

最悪の場合、支払額を利息が上回ってしまい「未払利息」という借金が溜まっていくことになります。

定年退職のときに「ローンが終わるはずだったのに、未払いの利息が残っていた!」なんてことにならないよう、今のうちに知っておく必要があります。

固定金利への借り換えは「あり」か「なし」か

「こんなに不安なら、いっそ今から固定金利に変えたほうがいいの?」

そう迷うのは、とっても賢い判断です。

結論から言うと、今の変動金利(たとえば0.5%前後)と、これから選べる固定金利(たとえば2.0%前後)の差をどう考えるかがポイントです。

もし今から固定金利に借り換えると、毎月の支払額は確実に、今よりぐっと高くなります。

一方で「将来もっと金利が上がるかもしれない」という不安からは解放されますよね。

固定金利への切り替えをおすすめする人

- 毎月の返済額が少しでも増えると、生活が立ち行かなくなる人

- 怖がりで、毎日金利のニュースを見てドキドキしてしまう人

- あと20年以上、長くローン返済が残っている人

反対に、あと10年ほどで完済する予定の人や、手元にまとまった貯金がある人は、あわてて高い固定金利に変える必要はないかもしれません。

まずは銀行のホームページにあるシミュレーターを使って、「固定に変えたら月々いくらになるか」を数字で見てみましょう。

賢く家計を守るための3つの具体策

金利が上がるのをただ待つのではなく、私たちにできる「攻めの守り」を考えましょう。

1. より低い金利の銀行へ「借り換え」を検討する

今の銀行が金利を上げたなら、もっと低い金利を提供しているネット銀行などへ引っ越すのも一つの手です。

0.1%でも低い金利に乗り換えることができれば、金利上昇分をある程度カバーできます。

ただし、借り換えには数十万円の諸費用がかかるので、残りのローン残高や期間をみて、メリットがあるか計算することが大切です。

2. 「貯める」と「返す」のバランスを見直す

金利が上がってきたら、貯金しておくよりも「繰り上げ返済」をして借金を減らすほうが、将来の利息をカットできるメリットが大きくなります。

一方で、今は新NISAなどの資産運用で、住宅ローンの金利以上にお金を増やせるチャンスもあります。

「ローンの利息(コスト)」と「運用の利益」を比べて、どちらにお金を回すのが得か、冷静に判断しましょう。

3. 家計の「ストレステスト」をしてみる

もし金利が1%上がったら、月々の支払いはいくら増えますか?

今の家計から、その増額分を支払っても、週末にランチに行ったり、美容院に行ったりする余裕はありますか?

一度、最悪のパターンを数字で出してみることで、「意外と大丈夫」と思えるか、「これはまずい」と気づけるか、大きな一歩になります。

今さら聞けない?金利にまつわるQ&A

読者のみなさんからよく聞かれる疑問をまとめてみました。

Q. 変動金利が上がると、すぐに生活が苦しくなるほど返済額が増えますか?

A. 先ほどお話しした「5年ルール」がある銀行なら、明日から急に支払額が増えることはありません。でも、中身は利息ばかり返している状態になるかもしれないので、早めのチェックが必要です。

Q. 銀行から金利アップの連絡が来たら、どう返事すればいいの?

A. 変動金利の契約は、銀行が金利を変えることをあらかじめ承諾しているものなので、基本的には自動的に適用されます。拒否することはできませんが、そのタイミングで「借り換え」や「固定への変更」を検討するきっかけにしましょう。

Q. ネット銀行は金利が低いけど、何かデメリットはあるの?

A. 審査が少し厳しかったり、手続きがすべてネット完結なので、自分ですべて書類を揃える手間がかかります。でも、その手間の分、金利が低いというメリットがあるんですよ。

Q. 私はプロではないけれど、自分で計算できますか?

A. もちろんです!最近はスマホアプリや銀行のサイトで、今の残高を入れるだけで簡単に計算できるツールがたくさんあります。難しい計算式は、AIやツールにお任せして大丈夫です。

最後に:穏やかな気持ちで家計と向き合うために

金利が上がるニュースは、どうしても不安を煽るものが多いですよね。

でも、正しく仕組みを知って、今の自分の状況を数字で把握すれば、怖がりすぎることはありません。

「いつか上がるかも」と怯えるより、「上がったらこうする」という自分なりのルールを決めておきましょう。

大切なのは、今の生活を楽しみながら、将来の自分も守ってあげることです。

まずは、お休みの日にでも、住宅ローンの返済予定表を引っ張り出してみることから始めてみませんか。