・2026年12月のiDeCo制度改正で、会社員でも拠出枠が広がり「老後資金づくり」が加速しそうです。

・iDeCoで浮いたお金は“ご褒美”にせず、そのままNISAへ再投資すると伸び方が変わります。

・さらに出口(10年ルール等)まで設計できれば、手取りを守りながら大きな目標も現実味が出ます。

将来のお金のこと、不安ですよね。

「老後2000万円問題」なんて言葉を聞くと、ため息が出ちゃいます。

でも、最近ちょっと希望が持てる話を見つけたんです。

それが、2027年に予定されているiDeCo(イデコ)の大きな改正。

これ、ただの制度変更じゃなくて、私たちのような現役世代にとっては「ボーナスステージ」の到来かもしれません。

今日は、私がいろいろ調べてたどり着いた、「iDeCoとNISAを組み合わせて、本気で資産1億円を目指すプラン」をシェアしますね。

数字が苦手な私でもわかるように、なるべく噛み砕いてお話しします。

一緒に未来の種まき、始めませんか?

2027年、iDeCoが「老後資金の切り札」に進化する?

これまでiDeCoって、ちょっと使いにくいイメージがありませんでしたか?

会社員だと枠が少なかったり、手続きが面倒だったり。

でも、2027年の改正でその景色がガラッと変わりそうなんです。

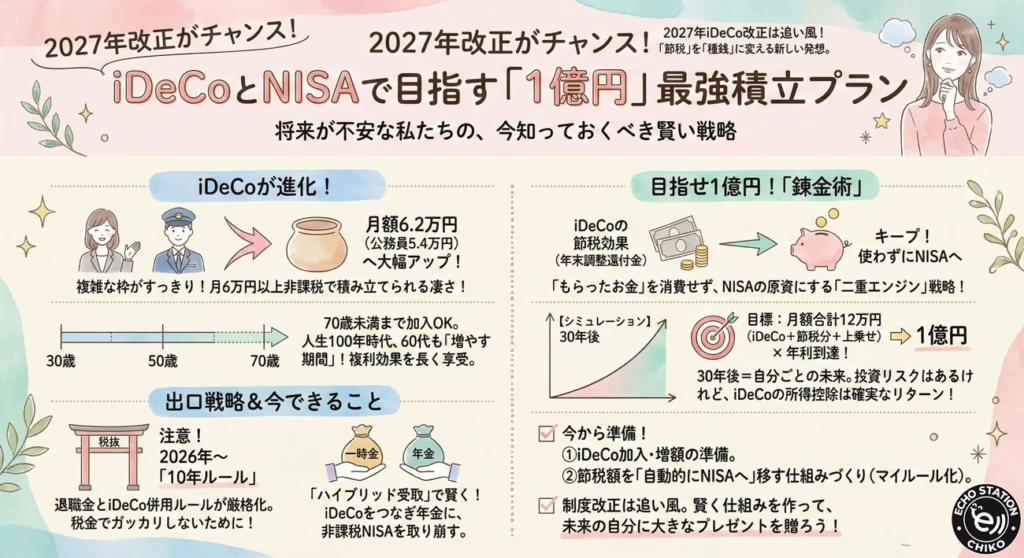

会社員も公務員も!拠出限度額が大幅アップ

一番のニュースは、これです。

これまで職業によってバラバラだった「いくら積み立てられるか」という上限額が、整理される見込みなんです。

具体的には、多くの会社員や公務員で、月額5.5万円から6万円以上まで枠が広がる可能性があります。

これまでは「月1.2万円」や「2.3万円」といった少額しか積み立てられなかった人も多いはず。

それが、一気に「月6万円」レベルまで非課税で積み立てられるようになるんです。

これ、本当にすごいことなんですよ。

だって、iDeCoの掛け金は「全額が所得控除」になります。

つまり、積み立てれば積み立てるほど、今の税金(所得税と住民税)が安くなるということ。

月6万円積み立てたら、年間で72万円。

この72万円分が、まるまる税金の計算から除外されるんです。

「老後の貯金をしながら、今の税金も減らせる」

このメリットが、これまでの数倍の規模で受けられるようになるわけです。

70歳未満まで加入可能に。長く積み立てられるメリット

もうひとつの大きな変化が、加入できる年齢の延長です。

これまでは60歳や65歳まででしたが、これが「70歳未満」まで伸びる予定です。

「えー、70歳まで積み立てるの?」

と思うかもしれませんが、これはチャンスなんです。

人生100年時代、60代はまだまだ現役ですよね。

60歳で積み立てを止めてしまうのと、70歳まであと10年長く運用できるのとでは、「複利」の効果が全然違います。

最後の10年で、資産がグンと伸びる可能性があるんです。

長く働ける環境があるなら、その分だけ非課税で資産を増やせる期間が延びる。

これは、私たちにとって大きな安心材料になりますよね。

目指せ1億円!「節税分をNISAへ」という錬金術

さて、ここからが今日の本題です。

iDeCoがお得なのはわかったけど、それだけで「1億円」なんて大金、貯まるの?

そう思いますよね。

普通に積み立てるだけでは難しいかもしれません。

でも、iDeCoの「節税メリット」を最大限に活かすと、話が変わってくるんです。

iDeCoの節税効果は「もらったお金」と考える

iDeCoをやっていると、年末調整や確定申告で税金が戻ってきます。

あるいは、住民税が安くなって手取りが増えます。

このお金、どうしていますか?

「わーい、臨時収入!」

と思って、美味しいものを食べたり、旅行に行ったりしていませんか?

実は、ここが分かれ道なんです。

1億円を目指す戦略では、この「浮いた税金」を1円たりとも使いません。

なかったものとして、そのままNISA(ニーサ)口座に入れて再投資するんです。

これが「二重エンジン」戦略です。

- iDeCoで積み立てて、運用益を非課税にする(エンジン1)

- iDeCoで安くなった税金分を、NISAで運用してさらに増やす(エンジン2)

国がくれた「節税」というプレゼントを、消費に回さず、次の投資の種銭にする。

これを徹底するだけで、自分のお財布からの持ち出しを増やさずに、投資額をブーストできるんです。

【シミュレーション】30年でどこまで増える?

では、具体的にどれくらい積み立てればいいのでしょうか。

目指すべきラインとして、ひとつの目安があります。

それは「月額12万円」の投資です。

「えっ、月12万!? 無理無理!」

驚かないでください。これにはカラクリがあります。

全部を自分のお給料から出すわけじゃないんです。

内訳を見てみましょう。

- iDeCoへの積立:約6.2万円(改正後の限度額フル活用)

- 節税で浮いたお金:約2万円(年収によって異なりますが、月換算でこれくらい浮く可能性があります)

- 家計からの上乗せ:約3.8万円

どうでしょう?

実際に家計から追加で捻出するのは、iDeCo分と合わせて約10万円。

しかも、そのうち2万円分は「税金が安くなった分」で補填できると考えれば、実質の負担感はもっと下がります。

この「月12万円」を、もし30年間、年利5%で運用できたとしたら。

電卓を叩いてみると、驚きの結果が出ます。

元本は4320万円ですが、運用益を含めると、なんと約1億円近くになります。

もちろん、ずっと5%で運用できる保証はありません。

でも、時間を味方につければ、これくらい大きな資産を作れる可能性があるんです。

「月12万円なんて夢のまた夢」と諦める前に、まずはiDeCoの節税分を計算に入れてみてください。

意外と、手が届く数字かもしれませんよ。

出口戦略が大事!受け取る時の「税金の壁」対策

「やったー!1億円貯まった!」

と喜ぶのはまだ早いです。

iDeCoには最後の罠があります。

それは「受け取る時に税金がかかる」こと。

NISAは受け取りも非課税ですが、iDeCoは「退職金」や「年金」として扱われるため、受け取り方次第で税金をごっそり取られてしまうんです。

2026年からの「10年ルール」に注意

特に気をつけたいのが、退職金との兼ね合いです。

会社の退職金とiDeCoを同じタイミングで「一時金(まとめてドカンと受け取る)」として貰うと、税金の控除枠が合算されてしまい、枠を超えた分に税金がかかります。

以前は「5年空ければリセットされる」というルールだったのですが、これが厳しくなり、2026年からは「10年以上空けないと調整が入る」というルールになる見込みです。

つまり、60歳でiDeCoを受け取って、65歳で退職金を受け取る、といった「ずらし技」が使いにくくなるんです。

何も考えずに全額まとめて受け取ると、せっかく増やしたお金から数百万円も税金で引かれてしまう…なんてことになりかねません。

1億円貯まっても損しないための「ハイブリッド受取」

じゃあ、どうすればいいの?

おすすめなのは「ハイブリッド受取」です。

- 退職金控除の枠内に収まる分だけ、iDeCoを「一時金」で受け取る。

- 残りのiDeCoは「年金形式」で、毎月少しずつ受け取る。

- 足りない分は、非課税のNISAを取り崩す。

このように、受け取り方を組み合わせるんです。

特に、iDeCoを年金形式で受け取ると「公的年金等控除」という枠が使えます。

60代前半なら、年間ある程度の金額までは税金がかかりません。

この枠を上手く使って、iDeCoを「つなぎ年金」として毎月受け取りながら、生活費の不足分はいつでも引き出せるNISAでカバーする。

こうすることで、手元に残るお金を最大化できます。

増やすことばかりに目が行きがちですが、「どう終わらせるか」も今のうちから頭の片隅に入れておいてくださいね。

私たちが今から準備できること

2027年の改正はまだ少し先ですが、準備は今からでも始められます。

というより、今すぐ動いた人だけが、その恩恵をフルに受けられます。

まずはiDeCoの加入・増額の準備を

まだiDeCoを始めていないなら、今すぐ口座を開設しましょう。

手続きには時間がかかります。

既に始めている人は、今の限度額いっぱいまで設定できているか確認してみてください。

「改正されたら増やそう」ではなく、「今できるMAXまでやっておく」のがコツです。

節税額を「自動的にNISAへ」移す仕組みづくり

そして一番大切なのが、これ。

「節税分をNISAへ」の自動化です。

年末調整で戻ってきたお金が振り込まれる口座。

そこから、NISAの積立口座へ自動で入金されるように設定しておきましょう。

あるいは、「還付金が入った月は、NISAのスポット購入をする」とカレンダーに書いておくのもいいですね。

人間の意志は弱いものです。

「旅行行きたいな」「新しいバッグ欲しいな」という誘惑に勝つには、仕組みで対抗するしかありません。

「税金が戻ってきたら、それは未来の自分への仕送り」

そう決めてしまうことが、1億円への第一歩です。

Q&A:読者の疑問にお答えします!

ここで、よくある疑問についてQ&A形式でまとめてみました。

Q:iDeCoは60歳まで引き出せないのが怖いです。もし急にお金が必要になったら?

A:その不安、すごくわかります。

だからこそ、NISAとの併用が大事なんです。

iDeCoはあくまで「老後のための聖域」。

結婚資金や住宅購入、急な入院などは、いつでも引き出せるNISAで対応しましょう。

「iDeCoは絶対に触れない定期預金」のような感覚で、役割分担をするのがおすすめです。

Q:月12万円も投資に回す余裕がありません…。

A:最初から満額を目指さなくても大丈夫です!

まずは月5000円からでも、習慣を作ることが大切。

昇給したり、家計を見直したりして余裕ができたら、少しずつ金額を上げていけばOKです。

大事なのは「節税分を再投資する」というサイクルを、少額でもいいから作ることです。

Q:年利5%って本当に可能なんですか?

A:確かに、投資に「絶対」はありません。

でも、世界の株式市場は、長期的には成長を続けてきました。

過去数十年を振り返ると、全世界株や米国株のインデックスファンドなら、年平均5〜7%程度のリターンは十分現実的な数字だと言われています。

もちろん暴落する年もありますが、30年という長い目で見れば、回復して成長していく可能性が高いと考えられています。

Q:2027年の改正内容は確定なんですか?

A:現時点では、政府の方針として検討されている段階です。

詳細な条件や開始時期は変更になる可能性もあります。

でも、「貯蓄から投資へ」という国の大きな流れは変わりません。

アンテナを張って、最新情報をチェックしつつ、今できる準備を進めておくのが賢い戦略ですよ。

まとめ

2027年のiDeCo改正は、私たち現役世代への追い風です。

国が用意してくれた「iDeCo」と「NISA」という2つの最強の武器。

これをバラバラに使うのではなく、組み合わせて使うことで、効果は何倍にもなります。

- iDeCoの枠をフル活用して、税金を減らす。

- 減らした税金をNISAに入れて、さらに増やす。

このシンプルな仕組みを作るだけで、未来の景色はきっと明るくなります。

1億円という数字も、決して絵空事ではありません。

今のちょっとした我慢と工夫が、数十年後のあなたを笑顔にしてくれるはず。

まずは口座の確認から、一緒に始めてみましょう!