・2026年の金利引き上げで注目度アップ!性格と目的で選ぶのが失敗しないコツ

・貯金だけに頼らず、NISAやアプリ活用でお金を“守りながら育てる”時代へ

「そろそろ貯金、ちゃんとしたいな」

そう思ったとき、真っ先に思い浮かぶのが郵便局(ゆうちょ銀行)ではないでしょうか。

お昼休みにATMに行ったとき、画面に並ぶ「定額貯金」と「定期貯金」の文字。

「あれ、これって何が違うの?」

「名前は似てるけど、どっちが得なの?」

そんなふうに迷って、結局いつもの「通常貯金」に入れたまま…なんてこと、ありませんか?

実は私も以前はそうでした。

「どっちでも一緒でしょ」なんて思っていたんですが、調べてみたら中身は全然違ったんです。

しかも、2026年2月には金利の引き上げも発表されましたよね。

まさに今が、預け替えのベストタイミングなんです。

「縛られたくない自由派」には定額。

「コツコツ計画派」には定期。

それぞれのメリットやデメリットを整理して、あなたにぴったりの貯金スタイルを一緒に見つけていきましょう。

難しい金融用語は使わずに、私が窓口で聞いて納得した内容をシェアしますね。

これを読めば、もうATMの前で迷うことはなくなりますよ。

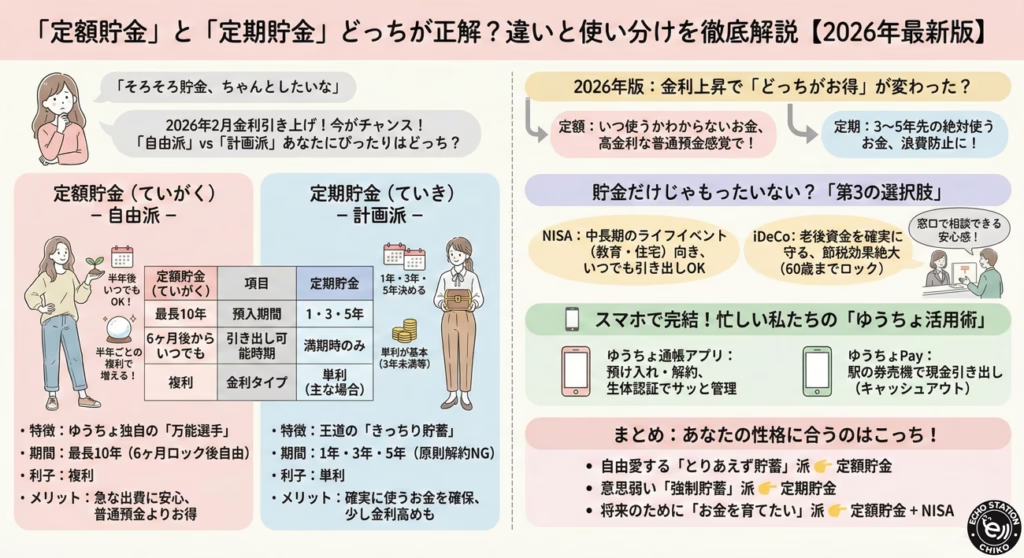

そもそも何が違うの?「定額」vs「定期」基本のキ

まずは、一番ややこしいこの2つの違いから。

複雑な仕組みは置いておいて、シンプルに「使い勝手」で比べてみますね。

定額貯金(ていがく):ゆうちょ独自の「万能選手」

私が個人的に「これ便利!」と思っているのが、この「定額貯金」です。

最大の特徴は、その自由さ。

預けてから「半年」経てば、いつでも引き出せるんです。

これ、すごくないですか?

たとえば、「とりあえず今は使わないけど、来年結婚式があるかも…」とか。

「車の調子が悪いから、急に買い替えになるかも…」なんてとき。

いつお金が必要になるか分からない私たち世代には、この柔軟さが本当に助かるんです。

しかも、利子のつき方も優秀です。

半年ごとに利子が元本に組み込まれていく「複利(ふくり)」という計算方法なんです。

利子が利子を生んで、雪だるま式に増えていくイメージですね。

最長で10年間預けられますが、10年間「ほったらかし」にしておいても、必要なときにすぐ使える。

まさに、万能選手なんです。

定期貯金(ていき):王道の「きっちり貯蓄」

一方で、「定期貯金」はその名の通り、「期間を定めて」預けるタイプです。

「1年」「3年」「5年」というふうに、最初にゴールを決めます。

ここが重要なポイントなんですが、原則として途中解約はできません。

(厳密にはできますが、手続きが面倒だったりペナルティがあったりします)

「えー、引き出せないの?」って思うかもしれませんね。

でも、これが逆にメリットになることもあるんです。

「あると使っちゃう」という人には、強制的にロックしてくれる定期貯金が最強の味方になります。

利子のつき方は、預ける期間に応じて決まる「単利(たんり)」が基本です(3年未満などの場合)。

3年後の車検、5年後の子供の進学など、「絶対に使う予定があるお金」を確保しておくのに向いています。

【比較表】ひと目でわかる違い

ここまでの話を、表でサクッとまとめてみました。

| 特徴 | 定額貯金(ていがく) | 定期貯金(ていき) |

| イメージ | 自由な万能選手 | きっちり強制貯蓄 |

| 預入期間 | 最長10年 | 1ヶ月〜5年など指定 |

| 引き出し | 6ヶ月過ぎればいつでもOK | 原則、満期まで待つ |

| 利子タイプ | 複利(雪だるま式) | 単利(シンプル計算) |

| 向いている人 | いつ使うか未定のお金 | 使う時期が決まっているお金 |

2026年版:金利上昇で「どっちがお得」が変わった?

さて、ここからが今年の話です。

ニュースでも話題になりましたが、金利のある世界が戻ってきましたね。

2026年2月9日から、ゆうちょ銀行でも金利が引き上げられました。

「じゃあ、どっちがお得なの?」って気になりますよね。

結論から言うと、「金利の差は縮まってきているけれど、使い分けの基準は変わらない」です。

「定額貯金」がおすすめなのはこんな人

- 独身で、これからライフスタイルが変わるかもしれない人

- 子育て中で、急な出費があるかもしれない人

- 「通常貯金」に生活費の余りを入れっぱなしにしている人

定額貯金は、6ヶ月間のロックさえ過ぎれば、実質「高金利な普通預金」として使えます。

通常貯金(0.300%程度)よりは良い条件で、でも流動性は確保したい。

そんな「守りながら増やしたい」ニーズにぴったりです。

「定期貯金」がおすすめなのはこんな人

- ついついコンビニやネット通販でお金を使ってしまう人

- 「3年後に旅行に行く!」と目標が決まっている人

- 少しでも高い金利を確定させたい人

定期貯金は、定額貯金よりもわずかに金利が高めに設定される傾向があります。

「このお金は絶対に3年は触らない!」と誓えるなら、定期貯金にして鍵をかけてしまいましょう。

私が窓口で局員さんに聞いたときも、「確実な目的があるなら定期、迷っているなら定額が安心ですよ」とアドバイスをもらいました。

貯金だけじゃもったいない?「第3の選択肢」

ここで少しだけ、視点を広げてみましょう。

最近、スーパーに行くと卵や牛乳の値段が上がっているのを感じませんか?

そう、インフレです。

物の値段が上がると、一生懸命貯めた100万円の価値が、実質的には目減りしてしまうリスクがあるんです。

そこで考えたいのが、「貯金+α」の選択肢。

ゆうちょ銀行でも相談できる「NISA(ニーサ)」と「iDeCo(イデコ)」です。

「投資なんて怖い!」って思う気持ち、すごくわかります。

でも、全財産を投資するわけじゃありません。

貯金の一部を、インフレに負けない場所に置いておく。

そんなイメージで大丈夫です。

NISAとiDeCo、私にはどっち?

ざっくり言うと、こんな使い分けです。

NISA(ニーサ)

いつでも引き出せるのが強み。

教育資金や住宅資金、あるいは自分へのご褒美旅行など、「中長期のライフイベント」に備えるのに向いています。

iDeCo(イデコ)

原則60歳まで引き出せません。

その代わり、掛金が全額所得控除になるなど、節税効果が絶大です。

「老後資金」を鉄壁の守りで準備したい人向きですね。

窓口で相談できる安心感

ネット証券のほうが手数料が安い、なんて話も聞きます。

でも、スマホの操作に自信がなかったり、誰かに相談しながら決めたい人もいますよね。

ゆうちょ銀行のすごいところは、全国に23,494店舗もあること。

どこに引っ越しても、近所に必ず郵便局があります。

「ネットで変なボタン押しちゃったらどうしよう…」なんて不安になるくらいなら、お散歩がてら郵便局の窓口で相談してみるのもアリですよ。

対面で話を聞いてもらうだけで、すごく安心できることってありますから。

スマホで完結!忙しい私たちの「ゆうちょ活用術」

「窓口に行く時間なんてないよ!」

そんな忙しい私たちには、デジタルツールが強い味方です。

私も以前は通帳記入のためにATMに並んでいましたが、今はもう卒業しました。

「ゆうちょ通帳アプリ」で管理が劇的にラクになる

これ、まだ使っていない人がいたら絶対に入れてほしいアプリです。▶ゆうちょアプリ

定額貯金も定期貯金も、このアプリの中から預け入れや解約ができちゃうんです。

わざわざ雨の日に外出しなくていいし、お昼休みに並ぶ必要もありません。

生体認証(指紋や顔)でサッとログインできるので、セキュリティも安心。

夜寝る前に、ベッドの中で「今月はこれくらい貯まったな〜」ってニヤニヤしながら眺めるのが、私の密かな楽しみになっています(笑)。

「貯金簿」をつける感覚で、毎日の残高チェックが日課になりますよ。

小銭が必要な時は「ゆうちょPay」の裏技

あと、意外と知られていないのが「ゆうちょPay」のキャッシュアウト機能。

「あ!財布に現金がない!キャッシュカードも忘れちゃった!」

そんな絶体絶命のピンチでも、スマホさえあれば駅の券売機で現金が引き出せるんです。

(※対応している券売機に限りますが、東急線など増えてます)

キャッシュレス時代とはいえ、まだまだ現金が必要な場面ってありますよね。

そんなときのお守り代わりに、設定しておくと便利です。(2026年12月に終了予定なので気おつけてくださいね)

よくある疑問を解決!Q&Aコーナー

Q1. 定期貯金に預けたけど、急にお金が必要になったらどうなるの?

A. 大丈夫、解約はできます!

ただし、「中途解約利率」というものが適用されて、もらえるはずだった利子が少なくなってしまいます。

元本割れ(預けたお金が減ること)は原則ないので安心していいですが、やっぱりもったいないですよね。

不安な場合は、最初から定額貯金にしておくか、定期の期間を短めに設定するのがおすすめです。

Q2. 定額貯金の「10年」を過ぎたらどうなるの?

A. 自動的に「通常貯金」に移ります。

定額貯金は満期が来ると、その時点での利子を含めた全額が通常貯金になります。

通常貯金になると金利が下がってしまうので、満期のお知らせが来たら、また新しく定額貯金に預け直すのが賢いやり方ですよ。

これを「転がす」なんて言ったりします。

Q3. 通帳をなくしちゃいそうで怖いんですが…

A. 「ゆうちょダイレクト+(プラス)」なら通帳なしでOKです!

通帳を発行しない「無通帳型」のサービスです。

これなら紛失のリスクもないし、Web上で最大20年分の明細が見られます。

「どうしても紙の通帳がないと不安」という人以外は、こちらに切り替えてもいいかもしれませんね。

Q4. ペイオフってゆうちょにもあるの?

A. あります!

他の銀行と同じように、預金保険制度の対象です。

1人あたり元本1,000万円までと、その利子が保護されます。

もし1,000万円以上預ける場合は、家族名義に分散するか、決済用貯金(利子がつかない代わりに全額保護されるもの)を利用する方法もあります。

まとめ:あなたの性格に合うのはこっち!

長くなってしまいましたが、最後に要点を整理しましょう。

結局、どっちを選べばいいの?という答えは、あなたの「性格」と「目的」次第です。

- 自由を愛する「とりあえず貯蓄」派👉 定額貯金 が正解。「いつか使うかも」という安心感を持ちながら、賢く増やせます。

- 意思が弱い自分を律する「強制貯蓄」派👉 定期貯金 が正解。「ないもの」として天引き感覚でロックして、確実にゴールへ向かいましょう。

- 将来のために「お金を育てたい」派👉 定額貯金 + NISA のハイブリッドが最強。生活防衛資金は定額貯金でキープしつつ、余剰資金でインフレ対策を。

貯金は、無理してやるものじゃ続きません。

自分のライフスタイルや性格に合った方法を選ぶのが、一番の近道です。

ゆうちょ銀行は、全国どこにでもある安心感がやっぱり魅力。

この記事を読み終わったら、ぜひ一度、通帳アプリを開くか、郵便局の窓口に立ち寄ってみてください。

その小さな一歩が、数年後のあなたを助けてくれるはずですよ。

あなたの貯金ライフが、心地よく、実りあるものになりますように。

最後まで読んでくれて、ありがとうございました!

「どっちを選べばいいか分かったけど、そもそも“お金の考え方”をちゃんと知りたい…」 そんなふうに思った方に、私が最初に読んでよかった一冊があります。 難しい専門用語はなしで、将来のお金がスッと整理できる“お守りみたいな本”。 貯金も投資も、焦らず自分のペースで進めたい女性にぴったりです。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/204a0bb6.101fd84e.204a0bb7.daa35105/?me_id=1213310&item_id=21432338&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F3780%2F9784023323780_1_3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)