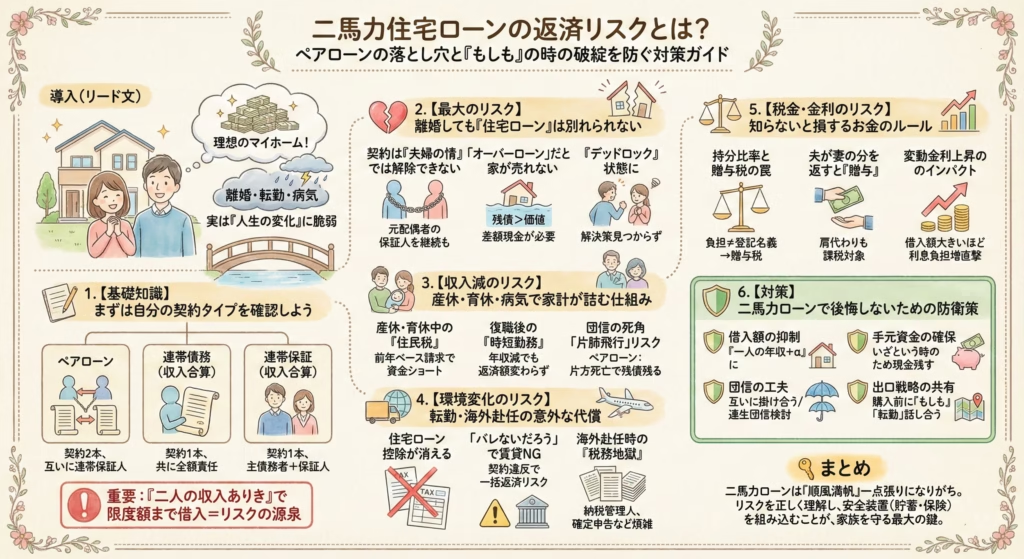

二馬力住宅ローン(ペアローン)は、理想の家を買える一方で、

離婚・育休・病気・転勤をきっかけに一気に家計が破綻するリスクも抱えています。

この記事では、契約前に必ず知っておきたい落とし穴と、後悔しないための現実的な対策をわかりやすく解説します。

最近、新築マンションの価格、本当に上がっていますよね。「普通の会社員が一人で買うのはもう無理かも…」なんてため息をついている方も多いのではないでしょうか。そんな中で増えているのが、夫婦二人の収入を合わせてローンを組む「二馬力借入」です。

憧れのマイホームに手が届く素晴らしい方法ですが、実はこれ、金融や法律のプロから見ると「かなりリスクが高い賭け」でもあるんです。

今日は、これからペアローンなどを検討しているあなた、あるいは既に組んでしまって「将来がちょっと不安」というあなたに向けて、二馬力ローンのリスクと対策を、友人に話すようなつもりで包み隠さずお伝えしますね。難しい言葉はなるべく使わずに説明しますので、ぜひ最後まで付き合ってください。

まずは自分の契約タイプを知ろう

「二人で借りる」と言っても、実はいくつかの種類があるのをご存知ですか?リスクの形が少しずつ違うので、自分たちがどれに当てはまるか(あるいは予定か)を確認しておきましょう。

主な3つの契約パターン

二馬力ローンには、大きく分けて3つの形があります。

1. ペアローン

夫婦それぞれが一本ずつ、計2本のローン契約を結ぶ形です。お互いが相手の連帯保証人になります。借入額を最大化しやすいので、最近一番多いパターンかもしれません。

2. 連帯債務(収入合算)

契約は1本ですが、夫婦二人が「主役」として全額の責任を負う形です。フラット35などがこれに当たります。

3. 連帯保証(収入合算)

夫(または妻)が主債務者で、もう一人が「保証人」になる形です。保証人になったほうは、ローン控除などが受けられないことが多いです。

これらを比較表にまとめてみました。

| 特徴 | ペアローン | 連帯債務 | 連帯保証 |

| 契約の本数 | 2本(それぞれ契約) | 1本(二人で借りる) | 1本(一人が借りる) |

| 住宅ローン控除 | 二人とも使える | 二人とも使える | 主債務者だけ |

| 団信(保険) | それぞれ加入 | 夫婦で入れる場合あり | 主債務者だけ |

| リスクの核心 | お互いが相手の借金の保証人 | 全額に対して二人とも無限責任 | 保証人は権利がないのに義務はある |

どのタイプを選んでも共通しているのは、「二人がずっと健康で働き続け、仲良く暮らす」という最高のシナリオを前提に、ギリギリまでお金を借りているという点です。でも、35年という長い期間、何が起こるかわかりませんよね。ここからは、具体的な「もしも」のリスクを見ていきましょう。

最大のリスク:離婚しても「住宅ローン」とは別れられない

いきなり重い話でごめんなさい。でも、これが一番トラブルになりやすいんです。今の日本では3組に1組が離婚すると言われていますが、銀行のローン契約は「夫婦の情」とは無関係に続きます。

契約は「他人」になっても消えない

離婚して戸籍上の縁が切れても、銀行との「金銭消費貸借契約」というお金の貸し借りの契約はそのまま残ります。

特にペアローンの場合、あなたは元夫(元妻)の連帯保証人のままです。もし相手が再婚して新しい家族とその家に住み続け、ローンの支払いを滞納したらどうなると思いますか?

銀行は、あなたのところへ「元夫が払わないので、あなたが全額払ってください」と請求に来ます。これには抗えません。「もう離婚して関係ないんです」という言い訳は、銀行には通用しないのです。

家を売れば解決、とは限らない「オーバーローン」問題

「離婚するなら家を売って、お金を分ければいいじゃない」と思いますよね。ここで問題になるのが「オーバーローン」という状態です。

- アンダーローン: 家が5000万円で売れる > ローン残高が4000万円

- これは平和です。売ったお金でローンを完済し、残った1000万円を二人で分ければ終わりです。

- オーバーローン: 家が5000万円で売れる < ローン残高が6000万円

- これが地獄の入り口です。家を売っても借金が1000万円残ってしまいます。銀行は、この不足分を現金で用意しない限り、家の売却(抵当権の抹消)を認めてくれません。

こうなると、「売りたくても売れない」状態になります。どちらかが住み続けて相手の分までローンを払うのか、それとも無理して住み続けるのか…。話し合いがこじれて、結局誰も住んでいない家のローンを二人で払い続ける、なんていう「負の遺産」になるケースも少なくありません。

収入と健康のリスク:産休・育休の罠

次は、女性にとって特に切実な問題です。「産休・育休中は手当が出るから大丈夫」と計算している方、ちょっと待ってください。「住民税」のことを忘れていませんか?

住民税の「タイムラグ攻撃」に注意

育休に入ると、給与収入はなくなりますが、育児休業給付金が入ってきます。これでなんとかなる…と思いきや、ここに落とし穴があります。

住民税は「前年の所得」に対してかかり、翌年の6月から請求が来ます。つまり、バリバリ働いて残業代もたくさん稼いでいた「一番年収が高かった年」の住民税の請求書が、収入が激減している育休中に届くのです。

その額、数万円から十数万円になることもあります。手取りが減っている中でこの出費は本当に痛いんです。貯金を取り崩して払うことになり、ここで家計がショートしてしまうご家庭が意外と多いんですよ。

復職後の「時短勤務」でもローンは減らない

保育園のお迎えのために時短勤務を選ぶと、当然お給料は下がります。でも、毎月のローン返済額は1円も減りません。

二馬力フルパワーの年収を前提にローンを組んでいると、この「数万円の減収」がボディブローのように効いてきます。「毎月赤字でボーナス補填」という自転車操業に陥らないよう、注意が必要です。

片方が倒れたら?団信の「片肺飛行」リスク

「団信(団体信用生命保険)に入っているから、死んだらローンはチャラになるでしょ?」と思っている方も多いですが、ペアローンの場合は半分しかチャラになりません。

相手の借金は消えない

例えば、夫3000万円、妻3000万円でペアローンを組んでいたとします。

もし夫に万が一のことがあった場合、夫名義の3000万円は保険で消えます。でも、妻名義の3000万円はそのまま残ります。

遺された妻は、大黒柱の収入を失った状態で、子育てをしながら自分名義の3000万円を返し続けなければなりません。これを私は「片肺飛行」と呼んでいますが、生活水準は激変してしまいます。

また、最近増えている「うつ病」などの精神疾患で働けなくなった場合、一般的な団信では保障されないことが多いのも怖い点です。働けないのにローンは毎月引き落とされる…想像するだけで胃が痛くなりますよね。

転勤・海外赴任のリスク

「うちはずっとここに住むつもりだから」と思っていても、会社からの辞令は突然やってきます。

住宅ローン控除がストップする

本人が住まなくなると、原則として住宅ローン控除は受けられなくなります(単身赴任で家族が住む場合は例外規定もありますが)。大きな節税メリットがなくなるのは痛手です。

「バレないだろう」で賃貸に出すのはNG

「転勤の間だけ貸して家賃収入を得よう」と考えるのは自然ですが、これには銀行の承諾が必要です。

もし銀行に黙って勝手に賃貸に出すと、契約違反になります。銀行は「転送不要」の郵便物などで居住実態をチェックしています。バレた場合、「一括で全額返済してください」と言われたり、金利が高い投資用ローンに切り替えられたりするリスクがあります。

海外赴任は「税務地獄」

特に海外赴任中に家を貸すと、手続きがものすごく面倒になります。

- 納税管理人の選任: 日本にいる親族などを代理人に指定する必要があります。

- 源泉徴収: 家賃の約20%が源泉徴収されるため、手取りが減ります。

- 確定申告: たとえ赤字でも日本での確定申告が必要です。

これらを知らずに海外に行くと、後で税務署からお尋ねが来てパニックになることも…。

知らないと損するお金のルール

最後に、意外と知られていない税金の話を少しだけ。

持分比率と贈与税の罠

家の名義(持分)は、出したお金の割合とピッタリ一致していないといけません。

例えば、夫が4000万、妻が1000万負担したのに、登記を「半分ずつ(2500万ずつ)」にしてしまうと、差額の1500万円について「夫から妻への贈与」とみなされ、贈与税がかかってしまいます。

「夫婦なんだからどっちでもいいでしょ」は通用しないんです。

夫が妻の分を返すと「贈与」になる

妻が育休中で返済が苦しいからといって、夫が妻の口座に返済資金を入金したり、夫の口座から妻の分を引き落とさせたりすると、これも「夫から妻への贈与」になります。

夫婦間でもお金の貸し借りはシビアに管理しないと、思わぬ税金がかかることがあるので気をつけてくださいね。

二馬力ローンで後悔しないための対策

ここまで怖い話ばかりしてしまいましたが、対策がないわけではありません。リスクを理解した上で、しっかり「安全装置」を準備しておけば大丈夫です。

1. 借入額を「限界」まで借りない

銀行が貸してくれる金額と、無理なく返せる金額は違います。「二人の年収ならもっと借りられる」と言われても、「どちらか一人の年収+α」くらいに抑えておくのが理想です。余裕があれば、何かあった時の選択肢が広がります。

2. 「繰り上げ返済」より「現金確保」

真面目な方ほど、早くローンを減らそうと繰り上げ返済をしがちです。でも、二馬力世帯のリスクに備えるなら、あえて現金を「手元に残す」ことをお勧めします。

育休中の税金支払い、万が一の病気、そして離婚時の相手の持分買取資金…。いざという時にあなたを救うのは、不動産ではなく「現金」です。

3. 団信の弱点をカバーする

ペアローンの場合、お互いに民間の生命保険(収入保障保険など)を掛け合って、相手に万が一のことがあった時に自分のローンを完済できる金額を用意しておきましょう。

または、金利は少し上がりますが「連生団信(デュエット)」など、夫婦どちらかに何かあれば全額ローンが消えるタイプの団信を選ぶのも賢い選択です。

4. 出口戦略を話し合っておく

家を買うとき、一番幸せな時期に「もし別れたらどうする?」なんて話しにくいですよね。でも、これこそが一番大事なことです。

「もし海外転勤になったら売る?貸す?」「もし片方が働けなくなったらどう支える?」

こうしたネガティブなシナリオも含めて話し合える関係性こそが、最強のリスクヘッジになります。

なお、二馬力ローンのリスク対策として見落とされがちなのが、毎月の固定費の見直しです。

特に火災保険は、住宅購入時に「不動産会社に勧められるまま加入して、その後見直していない」という方がとても多い分野。

実は、補償内容がほぼ同じでも、保険会社によって保険料に数万円〜十万円単位の差が出ることも珍しくありません。

「今の保険が高いかどうか知りたいだけ」という場合でも、無料で複数社を比較できる一括見積もりを一度確認しておくと、家計の安全余力をつくるヒントになります。

▶︎ 火災保険を無料でまとめて比較する

(※入力は数分・見積もりだけでもOK)

Q&A よくある疑問にお答えします

読者の皆さんからよく聞かれる疑問をQ&A形式でまとめました。

Q. ペアローンを組んでいますが、一本化(借り換え)はできますか?

A. 可能です、といいたいところですが、ハードルは高いです。

一本化するということは、どちらか一人で二人分の借金を背負うということです。その一人に十分な返済能力(年収)がないと、銀行は審査を通しません。特に離婚時にこれをやろうとして、「年収が足りなくて一本化できず、家も売れず、関係も切れない」という泥沼になるケースが多いです。

Q. 育休中の住民税支払いが怖いです。どうすればいいですか?

A. 先取り貯蓄しかありません。

妊娠がわかった時点、あるいは家を買った時点から、給与天引きなどで強制的に貯蓄をしておきましょう。「育休手当が出るからなんとかなる」と思わず、手当は生活費に、貯蓄は税金用にと分けて管理することをお勧めします。

Q. 夫(妻)に内緒で借金があります。ペアローンの審査に影響しますか?

A. 残念ながら、影響します。

クレジットカードのリボ払いや、スマホ端末の分割払いの滞納なども「個人信用情報」に記録されています。ペアローンの場合、お互いの信用情報を銀行が見るため、バレる可能性が高いです。審査に落ちてからバレると夫婦間の信頼にヒビが入るので、正直に話して完済してから申し込むのが一番です。

まとめ

二馬力ローンは、今の幸せな生活をグレードアップさせてくれる強力なツールです。でもそれは、「順風満帆な未来」への一点張り投資になりがちだということを忘れないでください。

- 離婚時の「オーバーローン」対策を考えておく

- 収入減の時期(育休など)の税金を確保しておく

- お互いの健康リスクを保険でカバーする

これらの「安全装置」を家計に組み込んでおけば、二馬力ローンは決して怖いものではありません。 リスクを正しく恐れて、しっかり準備をする。それが、あなたと家族の未来を守る「賢い住宅購入」の第一歩です。 素敵なマイホーム生活になりますように.