みなさん、こんにちは。

ふとした瞬間にニュースで耳にする「老後2000万円問題」。この言葉を聞くたびに、なんとなく心がざわついたり、みぞおちのあたりが重くなったりしませんか?

「普通に暮らしているだけなのに、2000万円なんて貯められるわけがない」

「そもそも、本当に2000万円で足りるの?」

そんなふうに不安を感じて、思わずスマホで検索してしまった方も多いはずです。私もファイナンシャルプランニングの仕事に関わる中で、同世代の友人たちから本当によく相談されるテーマなんですよ。

実はこの問題、2019年に話題になった当初と今とでは、少し状況が変わってきているんです。

今日は、誰かに煽られて不安になるのではなく、冷静に「今のあなた」にとって何が必要なのかをご自身で判断できるように、少し長めですがしっかりとお話ししていきたいと思います。

難しい専門用語は使いません。友人とカフェでお茶を飲みながら話すような気持ちで、リラックスして読んでみてくださいね。

「老後2000万円問題」の誤解と、2024年の最新事情

まずは、この言葉が生まれた背景を少しだけおさらいしましょう。なぜ「2000万円」という具体的な数字が出てきたのでしょうか。

そもそも、なぜ「2000万円」だったの?

この数字は、2019年に金融庁が出した報告書が元になっています。そこには、あるモデルケース(平均的な高齢夫婦無職世帯)の家計収支が載っていました。

- 夫:65歳以上、妻:60歳以上

- 二人とも無職で、収入は年金のみ

この条件で計算したところ、毎月の家計は以下のようになっていました。

- 毎月の支出:約26.5万円

- 毎月の年金収入:約21万円

- 毎月の赤字額:約5.5万円

この「毎月5.5万円の赤字」が30年間続くと仮定した計算式がこちらです。

5.5万円 × 12ヶ月 × 30年 = 1980万円(約2000万円)

これが、あの衝撃的なニュースの正体です。「平均的な暮らしを維持しようとすると、年金だけでは毎月5.5万円足りないから、30年で約2000万円の貯蓄を取り崩す必要がある」という試算だったのです。

でも、ここで大事なポイントがあります。これはあくまで「平均値」であって、全員に当てはまるわけではないということです。持ち家か賃貸か、退職金があるかないか、そして何より「どんな生活を送りたいか」によって、必要な金額はまったく違ってくるのです。

今、私たちが直面している新しいリスク

「なんだ、ただの平均値か」と安心するのは、少し早いかもしれません。

2019年当時にはあまり考慮されていなかった、もっと切実な問題が今の日本にはあるからです。

それは「インフレ(物価上昇)」と「円安」です。

最近、スーパーに行くと「あれ?また値上がりしてる?」と感じることが増えましたよね。卵も、パンも、電気代も。私たちが持っている「現金」の価値は、実は目減りし続けているのです。

預金だけでは危険?インフレがお金を溶かす理由

昔は「銀行に預けておけば安心」と言われていました。でも、今はどうでしょう。

ここでは、なぜ「貯金だけ」だと老後資金が足りなくなるのか、数字を使って見てみましょう。

インフレ率2%の世界で起きること

仮に、いま手元に「1000万円」あったとします。

もし、世の中の物価が毎年2%ずつ上がっていったら、20年後、30年後にその1000万円で買えるものはどうなるでしょうか。

現在100円で買えるリンゴが、毎年2円ずつ値上がりしていくイメージです。

| 経過年数 | 物価上昇率2%の場合の必要額 | 1000万円の現金の価値(実質) |

| 現在 | 1000万円 | 1000万円 |

| 10年後 | 約1219万円 | 約820万円相当 |

| 20年後 | 約1486万円 | 約670万円相当 |

| 30年後 | 約1811万円 | 約550万円相当 |

驚かないでくださいね。もしインフレが年2%で続くと、今の2000万円と同じ価値の生活をするためには、30年後には約3600万円以上が必要になる計算なのです。

「2000万円貯めたからゴール!」と思って現金のままタンス預金や銀行預金にしておくと、いざ使う時になって「あれ?これしか買えないの?」という事態になりかねません。これが、インフレの怖いところです。

円安と負担増の「三重苦」

さらに今の日本は、輸入品の価格が上がる「円安」が進んでいます。そして、私たちの手取りを減らす要因も増えています。

- 物価高(インフレ): 生活費そのものが上がる

- 税金・社会保険料のアップ: 手取りが減る

- 医療・介護費用の負担増: 長生きすればするほどかかる

これらを踏まえると、2019年の「2000万円問題」よりも、少しシビアに準備をしておく必要があることがわかります。

「じゃあ、どうすればいいの?もう手遅れ?」

いいえ、そんなことはありません。不安になるのは「見えない」から。ここからは、あなた自身の数字を「見える化」していきましょう。

シミュレーション:あなたに必要な老後資金はいくら?

平均値に振り回されるのはもう終わりにしましょう。

大まかで構いません。ご自身の状況に当てはめて計算してみてください。手元に電卓を用意するか、スマホの電卓アプリを開いてみてくださいね。

あなただけの「必要額」を出す簡易計算式

老後に必要な資金は、以下の式でざっくりと把握できます。

(老後の想定生活費 - 老後の想定年金額) × 老後の年数 = 必要な貯蓄額

これだと少し難しいので、ステップに分けてみましょう。

ステップ1:老後の生活費を見積もる

今の生活費の「7割」くらいが、老後の生活費の目安と言われています。

(例:現在月30万円で生活しているなら、30万円 × 0.7 = 21万円)

ステップ2:もらえる年金額を知る

これが一番大切です。「ねんきんネット」や、誕生月に届く「ねんきん定期便」を見たことはありますか?

もし手元になければ、平均的な数字(厚生年金なら夫婦で月22〜23万円程度、国民年金のみなら一人月6.5万円程度)を仮置きしても良いですが、一度しっかり確認することをお勧めします。

ステップ3:差額を計算する

(例)

- 老後の生活費:月24万円(少し余裕を持ちたい)

- もらえる年金:月20万円(手取り)

- 毎月の不足額:4万円

ステップ4:寿命まで掛け算する

65歳から95歳まで生きるとして、30年間(360ヶ月)。

4万円 × 360ヶ月 = 1440万円

このケースだと、必要なのは2000万円ではなく、1440万円だということがわかります。

逆に、旅行に行きたい、家のリフォームが必要、となればここにプラスしていきます。

どうでしょう?「2000万円」という漠然とした数字よりも、目標がはっきりした気がしませんか?

老後資金を守り、増やすための「3つの矢」

目標額が見えたら、あとは実行あるのみです。

インフレに負けず、豊かに暮らすための解決策は、大きく分けて3つあります。私はこれを「老後対策の3本の矢」と呼んでいます。

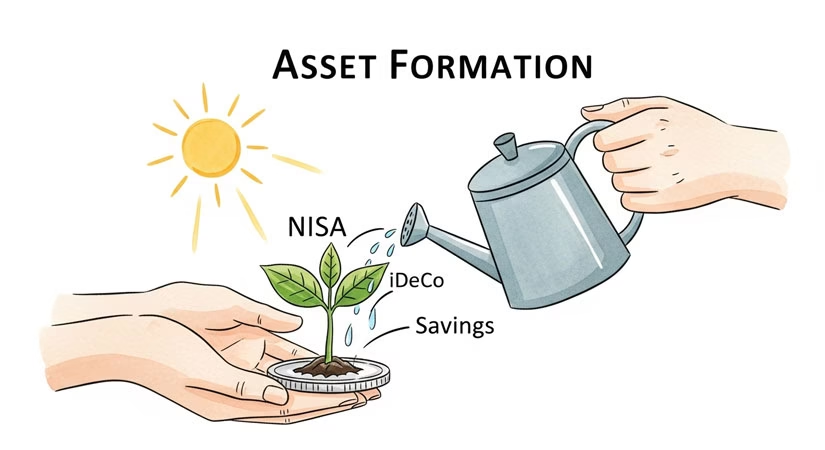

1. 国の制度をフル活用する「資産形成」(新NISA・iDeCo)

「投資なんて怖い」「ギャンブルでしょ?」

女性の方からよく聞く言葉です。私も最初はそうでした。でも、インフレ時代において、お金を「現金のまま持っておく」ことは、先ほどお話しした通り「価値が下がるリスク」を背負うことになります。

国が用意してくれた、税金面ですごく有利な制度を使わない手はありません。

- 新NISA(少額投資非課税制度):通常、投資で増えた利益には約20%の税金がかかりますが、これがゼロ(非課税)になります。いつでも引き出せるので、急な出費にも対応しやすいのが特徴です。月々数千円からでも始められます。

- iDeCo(個人型確定拠出年金):こちらは「自分年金」を作る制度。最大のメリットは、積み立てる掛金が全額「所得控除」になること。つまり、毎年の所得税や住民税が安くなります。ただし、60歳まで引き出せないので、老後資金専用の貯金箱のようなイメージです。

初心者さんへのアドバイス:

いきなり大金を使う必要はありません。「長期・積立・分散」といって、毎月決まった額を、世界中の株や債券に分散して投資する商品(投資信託)を選ぶのが王道です。時間を味方につければ、リスクを抑えながらお金を育てることができます。

2. 年金を「増やす」戦略(繰り下げ受給)

投資はやっぱりハードルが高い…という方には、これが最強の保険です。

年金は原則65歳から受け取りますが、受け取り開始を遅らせる(繰り下げる)ことで、受給額を増やすことができます。

- 1ヶ月遅らせるごとに 0.7%増額

- 70歳まで遅らせると 42%増額

- 75歳まで遅らせると 84%増額

一度増えた受給率は、一生変わりません。長生きすればするほど得をする、国が保証する「長生きリスクへの備え」です。

3. 長く働くことこそが最大の資産運用

「えっ、まだ働かなきゃいけないの?」と思われるかもしれません。

でも、少し視点を変えてみてください。

もし、年利4%で運用できる資産を持っていたとしても、毎月10万円の利益(配当)を得るためには、3000万円の元手が必要です。

逆に言えば、月10万円のパート収入を得ることは、3000万円の資産を持っているのと同じくらいの価値があるということです。

健康で働き続けることは、最強の資産運用です。

60代、70代になっても、自分のペースで社会と関わり、収入を得る。これは経済的な安心だけでなく、健康維持や孤独防止にもつながり、結果として「資産寿命」を延ばすことになります。

私の知人の女性は、「週に3日、好きなお花屋さんで働くのが今の生きがい」と話していました。無理なく長く続けることがポイントです。

まとめ:不安を解消するために、今日からできる「最初の1歩」

ここまで読んでいただき、ありがとうございました。

「老後2000万円問題」は、確かにインパクトのある言葉ですが、恐れすぎる必要はありません。

大切なのは、世間のニュースに流されず、「自分の場合はどうなのか」を知り、できることから手を打つことです。

最後に、今日からできる小さなアクションをまとめておきますね。

- 「ねんきんネット」にログインして、将来の年金見込み額を確認する。

- 今の生活費をざっくり把握して、老後の毎月の収支をイメージする。

- もし余裕があれば、月5000円からでも「新NISA」の口座開設を調べてみる。

未来は、今日の積み重ねでできています。

インフレという波は来ていますが、正しい知識というサーフボードがあれば、上手に乗りこなしていくことができます。

不安な顔をして過ごすより、少しずつ準備をして、笑顔で「その時」を迎えたいですよね。

この記事が、あなたの背中をそっと押すきっかけになれば、とても嬉しいです。ブログ記事の最後に追記する形で、松井証券のNISA口座開設を促すアフィリエイト用の文章を作成しました。

記事全体のトーンである「読者の不安に寄り添う」「親しみやすい」雰囲気を崩さず、「初心者だからこそ、サポートが手厚いここがおすすめ」という文脈で自然に紹介しています。

以下のテキストを記事の末尾(まとめの後)に貼り付けてご利用ください。

【参考】初めてのNISA、どこで口座を作るか迷っている方へ

「よし、NISAを始めてみよう!」と思っても、次にぶつかるのが「どこの証券会社で作ればいいの?」という壁ですよね。

ネット証券は手数料が安くてお得ですが、

「操作が難しそう…」

「分からないことがあった時、誰にも聞けないのは不安…」

と感じて、そこで足踏みしてしまう方が実はとても多いんです。

もし、あなたが「初めてだから、とにかく安心して始めたい」と思っているなら、創業100年以上の歴史を持つ老舗、松井証券をチェックしてみてください。

私が松井証券をおすすめする一番の理由は、「電話サポートの繋がりやすさと丁寧さ」です。

多くのネット証券が「質問はチャットボット(自動応答)で」と効率化を進める中、松井証券は「松井証券顧客サポート」として、専門のオペレーターさんが親身になって相談に乗ってくれます。(なんと、HDI-Japan主催の問合せ窓口格付けで、最高評価の「三つ星」を長年獲得しているんですよ!)

- パソコンやスマホの操作に自信がない

- お金のことだから、機械ではなく「人」に確認したい

- 老舗の安心感が欲しい

そんな方にとっては、とても心強い味方になってくれるはずです。

もちろん、NISAでの日本株や米国株の売買手数料は無料。コスト面でも優秀です。

口座開設は無料ですし、年会費もかかりません。「ここなら安心できそう」と思えるかどうか、まずは公式サイトでその雰囲気を確かめてみてくださいね。