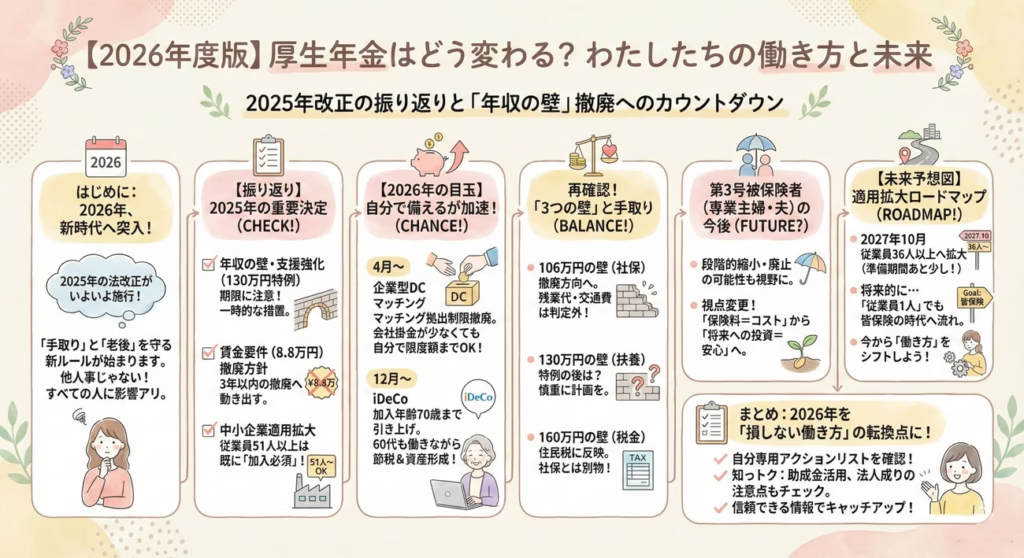

2026年から、厚生年金と「年収の壁(106万・130万円)」のルールが大きく変わります。

パート・扶養内で働く女性や専業主婦(第3号被保険者)にとって、手取りや将来の年金額に直結する重要な改正です。

この記事では、2025年改正の振り返りから最新動向までをやさしく整理し、損をしない働き方のヒントをお伝えします。

私たちの暮らしを支える年金制度ですが、最近はニュースを見るたびに「負担が増えるのかな?」「働き方を変えたほうがいいの?」と不安になることも多いですよね。特に2025年に大きな制度改正が決まり、2026年度はいよいよその具体的な準備が必要な時期に入りました。

今回は、厚生年金の適用拡大や新しいiDeCoのルールなど、働く女性やそのご家族が今すぐ知っておきたいポイントを、なるべく専門用語を使わずにお話ししていきます。

年金改革の影響を具体的に考える際は、年収による制度適用の境界点である 「178万円ラインの仕組み」 を押さえておくことが役立ちます。

→ 年収178万円の壁ガイドへ

2025年に何が決まった?まずはこれまでの動きを整理しましょう

2026年の話を始める前に、まずはベースとなる2025年の振り返りから。この年は、今後の年金制度の方向性を決める「静かな革命」が起きた年でもありました。

まず、社会保険の適用拡大が着実に進んでいます。以前は大きな会社だけの話でしたが、現在は従業員数が51人以上の企業で働くパート・アルバイトの方も、一定の条件を満たせば厚生年金への加入が必須となっています。

そして、多くの人が注目したのが「年収の壁・支援強化パッケージ」です。

130万円の壁を超えてしまっても、一時的な収入増であれば「事業主の証明」を出すことで、最大2年間は扶養にとどまれるという救済措置が取られました。

ただ、この措置はあくまで「当面の特例」です。2026年度は、この特例を使いながらも、その先にある「制度の恒久的な変化」にどう備えるかを考えるタイミングになっています。

2026年の年金改革とあわせて注目したいのが、子ども・子育て支援金による社会保険料の増加です。

年収別にいくら手取りが減るのか、具体的なシミュレーションはこちらで確認できます。

2026年度の大きな目玉!iDeCoと企業型確定拠出年金の拡充

2026年からは、自分たちで老後資金を作る「私的年金」のルールがとても使いやすく変わります。これは、厚生年金の負担が増える中で、国が「自分でも資産形成をしやすくしますよ」と提案してくれているようなものです。

具体的に変わるポイントは2つです。

1. 2026年4月から:企業型DCのマッチング拠出制限がなくなります

会社が用意してくれる企業型確定拠出年金(DC)を使っている方も多いですよね。今までは、自分で追加の掛金を出す場合(マッチング拠出)、その金額は「会社が出してくれる金額を超えてはいけない」というルールがありました。

これが2026年4月からは、会社の拠出額が少なくても、全体の限度額の範囲内であれば自分の意思で掛金を増やせるようになります。

「もっと節税しながら積み立てたいのに、会社の金額が少ないから自分も増やせない」という不満が解消されるわけです。

2. 2026年12月から:iDeCoの加入年齢が70歳まで引き上げられます

これまで65歳までだったiDeCoの加入年齢が、2026年12月1日からは70歳まで伸びます。

今は60代後半でも元気に働いている女性がたくさんいます。そんな方々が、働きながら掛金を全額所得控除に使いつつ、節税しながら老後資金を積み増せるようになるのは大きなメリットです。

混乱しやすい年収の壁!106万・130万・160万を正しく理解する

「結局、私はいくらまでなら扶養内でいられるの?」という疑問が一番多いですよね。実は、壁の種類によってルールが違います。

2026年は撤廃議論も106万円の壁(社会保険の壁)

従業員数が51人以上の会社で、月給8.8万円(年収約106万円)以上、週20時間以上働く場合に発生する壁です。

ここで注意したいのが、判定に使われる金額です。

ーーーー

- 判定に含まれるもの:基本給、諸手当

- 判定に含まれないもの:残業代、交通費、賞与(ボーナス)ーーーー

「交通費込みで106万円を超えそう!」と焦る必要はありません。所定内賃金で判断されるので、まずは自分の契約を確認してみましょう。

また、今後はこの「月給8.8万円以上」という基準そのものを撤廃しようという動きがあります。そうなると、週20時間以上働く人は、収入の多寡にかかわらず社会保険に加入することになるかもしれません。

130万円の壁(健康保険の壁)

すべての企業規模に関係する壁です。これを超えると配偶者の扶養から外れ、自分で保険料を払う必要があります。

現在は「一時的な収入増なら2年間はOK」という特例がありますが、2026年はその特例が何回目なのかを意識する必要があります。原則として連続2回までですので、ずっと130万円を超え続けることはできません。

160万円の壁(税金の壁)

これは社会保険ではなく、所得税や住民税に関わる話です。配偶者特別控除などの関係で、「手取りを最大化したい」という人が意識するラインですが、社会保険料のような大きな負担増ではないため、まずは130万円の壁を優先して考えるのが正解です。

第3号被保険者の廃止議論:もし専業主婦・主夫も保険料を払うことになったら?

今、一番ドキッとする話題が「第3号被保険者制度(専業主婦などの保険料免除)の廃止」ではないでしょうか。

まだ確定ではありませんが、2026年から2027年にかけて何らかの段階的な導入が検討されています。

もし廃止された場合、どれくらいの負担になるのかを試算してみましょう。

| 年収区分 | 現行(3号)の負担 | 廃止後の負担(概算) | 手取りの変化 |

| 120万円 | 0円 | 月約16,000円 | 年間で約19万円減少 |

| 160万円 | 負担あり | 変更なし | 変化なし |

このように、年収が低い層ほど「突然の出費」が重くのしかかります。

月16,000円、年間で約20万円弱の負担増は大きいですよね。

でも、悪いことばかりではありません。厚生年金に加入すれば、将来もらえる年金額が確実に増えますし、万が一のときの「障害年金」や「遺族年金」の保障も手厚くなります。

「取られるだけ」ではなく「自分への投資」という側面もあることを忘れないでくださいね。

※本内容は現時点での議論・報道をもとにしたもので、正式決定ではありません。最新情報は厚生労働省の発表をご確認ください。

未来のロードマップ:あなたの会社が対象になるのはいつ?

厚生年金の適用拡大は、これからも段階的に進んでいきます。

「うちは小さい会社だから大丈夫」と思っている方も、スケジュールを確認しておきましょう。

ーーーー

- 2027年10月:従業員36人以上の企業

- 2029年10月:従業員21人以上の企業

- 2032年10月:従業員11人以上の企業

- 2035年10月:従業員1人以上のすべての事業所ーーーー

最終的には、ほぼすべての職場で厚生年金に加入する「皆保険化」を目指しています。

2026年度は、このスケジュールを見据えて「いつまで扶養内でいるか」「いつからフルタイムに切り替えるか」という人生設計を立てる貴重な準備期間なんです。

読者の疑問に答えるQ&Aコーナー

ここまでの内容で、よくある疑問をまとめてみました。

Q.パート先で社会保険に入ると、具体的にいくら手取りが減りますか?

A.一般的には、額面収入の約15パーセント程度が社会保険料として引かれます。例えば月収10万円なら、月15,000円程度の負担です。その分、将来の年金が増えるメリットと天秤にかけて考えましょう。

Q.130万円の特例措置は2026年も使えますか?

A.はい、継続して利用可能です。ただし、あくまで「一時的な収入増」が条件です。最初から恒常的に130万円を超える契約にしている場合は対象外になる可能性があるので注意してください。

Q.交通費をもらっている場合、106万円の壁に影響しますか?

A.いいえ、社会保険の106万円の壁(月8.8万円の判定)には、交通費は含まれません。一方、130万円の壁の判定には交通費が含まれることが多いため、どちらの壁を気にしているかで判断が変わります。

Q.iDeCoを70歳まで続けるメリットは何ですか?

A.最大のメリットは、掛金が全額所得控除になることです。所得税や住民税が安くなる効果が5年間延長できるので、65歳以降も所得がある方には非常にお得な制度です。

まとめ:2026年度、私たちが今やるべきこと

制度が変わることは少し不安かもしれませんが、正しく知れば対策は立てられます。

まずは、自分の働き方が今後どう変わる可能性があるか、雇用契約書を見直してみましょう。そして、iDeCoや企業型DCなどの新しいルールを賢く活用して、手元に残るお金を守りながら、将来への蓄えを育てていきたいですね。

何よりも大切なのは、変化を恐れず、自分に合った「心地よい働き方」を見つけることです。手取り額の計算だけでなく、将来の安心もセットで考えてみませんか?

年収の壁を超えたら「節税」と「資産形成」も考えたい

年収が178万円を超えると、

「これ以上働くと損なのでは?」

「手取りは思ったほど増えないのでは?」

と感じる人は少なくありません。

実際、年収の壁を意識し始めた段階では、

収入そのものよりも“お金との付き合い方”が重要になってきます。

そこで考えたいのが、

税金を抑えながら将来に備えられる「NISA」という制度です。

NISAは、投資で得た利益が非課税になる国の制度で、

収入が増えた人ほど、うまく使うことで

手取りの満足度を下げずに資産形成ができる仕組みです。

年収の壁で悩む人こそ、NISAは相性がいい

年収が上がると、

税金や社会保険料の負担は避けられません。

だからこそ、

「これ以上働くかどうか」で悩む前に、

増えた収入をどう活かすかを考えることが大切です。

NISAは、

- いきなり大きなお金を動かす必要はなく

- 長期・コツコツ型が前提

- 生活を圧迫しない範囲で始められる

という点で、

年収の壁を意識する層と非常に相性が良い制度です。

「投資は難しそう」「失敗したくない」

そんな人ほど、

まずはシンプルでわかりやすい環境から始める方が続きやすいです。手取りを減らさず、将来に備えるという選択

NISAも「手数料0円」で賢く。私がDMM株を推す理由

「NISA=ポイント」と思っていませんか?実は、長い目で見ると「手数料」と「使いやすさ」の方がずっと大切なんです。

私がDMM株を選ぶ理由は、アプリがシンプルで直感的なのに、NISA枠なら米国株・日本株の売買手数料がずっと0円だから♡

難しい設定や多すぎる情報に疲れることなく、お買い物の延長でスタバやAppleの株をサクッと購入。

「ストレスフリーにNISAを始めたい」という人には、間違いなく一番の近道です🕊️