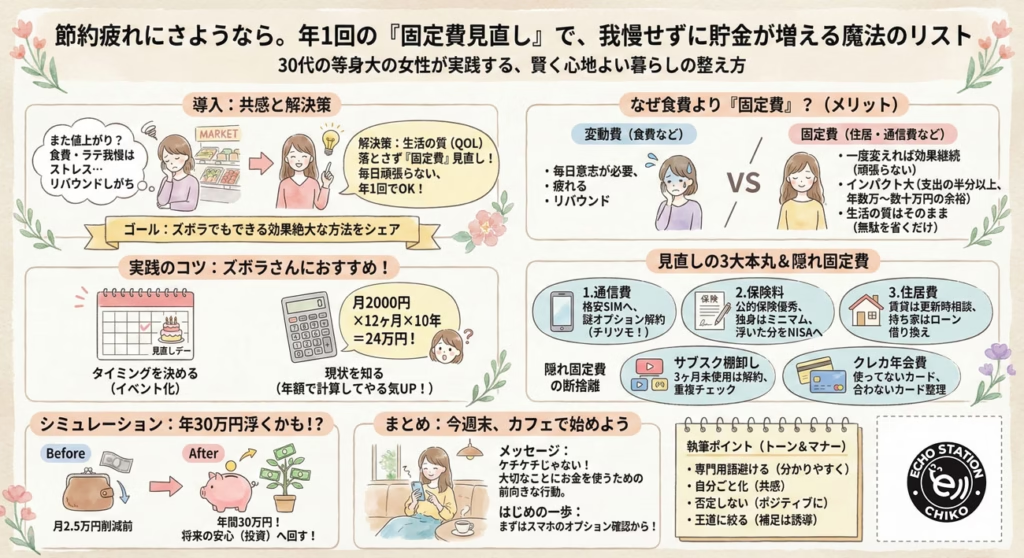

この記事のまとめ(30秒で読めます)

- 食費を削るより、まず固定費(スマホ・保険・住まい・サブスク)を見直すのが一番ラク。

- やるのは年1回でOK。チェックリスト通りに進めれば、ズボラでも迷わない。

- 浮いたお金はNISAの積立に回すと、「今も楽しめて将来も安心」が両立できます。

最近、スーパーに行くたびに「えっ、また値上がり?」ってため息が出ること、ありませんか?

お気に入りのスイーツも、いつものコーヒーも、気づけば少しずつ高くなっていて。

将来のために貯金しなきゃ、とは思うけれど。

毎日がんばって働いているのに、これ以上「楽しみ」を削るのは辛いですよね。

実は、生活の質を落とさずに家計を楽にする方法は、食費のような「変動費」ではなく、「固定費」にありました。

それも、毎日ちまちま頑張るのではなく、「年1回」見直すだけでいいんです。

今日は、ズボラな私でもできた、効果絶大な「家計の整え方」をシェアしますね。

これを知れば、もう我慢の節約とはサヨナラできますよ。

食費を削るより効果的?「固定費」を見直すべき本当の理由

「節約」と聞くと、まず何を思い浮かべますか?

- ランチを安く済ませる

- 電気をこまめに消す

- 欲しい服を我慢する

多くの人が、こういった「日々の我慢」をイメージすると思います。

でも、これってすごく意志の力が必要で、疲れてしまいますよね。

これが「変動費」の節約です。

一方で「固定費」の見直しは、まったく違います。

一度やれば、効果がずっと続く

固定費とは、住居費や通信費、保険料など、毎月決まって出ていくお金のことです。

ここを一度見直してしまえば、あとは何もしなくても、毎月勝手にお金が浮いていきます。

たとえば、スマホ代を月3,000円安くできれば、年間で36,000円の節約です。

これを食費でやろうとしたら、毎日100円の我慢を365日続けなきゃいけません。

想像しただけで疲れちゃいますよね。

固定費の見直しは、最初の「手続き」さえ乗り越えれば、あとは自動的に貯金が増えていく「仕組み」なんです。

生活の満足度は下がらない

ここが一番大切なポイントです。

固定費の多くは、実は「無駄」や「払いすぎ」が隠れている場所。

そこを適正にするだけなので、美味しいご飯も、友人との楽しい時間も削る必要はありません。

今の暮らしの心地よさはそのままで、お金の不安だけを減らせる。

これが、固定費見直しの最大のメリットなんです。

ズボラさんこそおすすめ!見直しは「年1回」だけでOK

「でも、契約とか手続きとか面倒くさそう…」

わかります、その気持ち。

私も細かい数字を見るのは苦手だし、電話一本かけるのさえ腰が重いタイプです。

だからこそ、おすすめしたいのが「年1回だけ」と決めてしまうこと。

見直しのタイミングを決める

人は面倒なことを先延ばしにしがちです。

だから、「誕生日」や「年度末」、「GWの初日」など、自分なりの「マネー決算日」を作ってみてください。

「この日の午前中だけは家計と向き合う!」と決めて、好きなお茶とお菓子を用意して、イベント感覚でやってしまいましょう。

「月額」ではなく「年額」で見る

家計簿アプリも便利ですが、年に一度、通帳やカード明細を並べてみてください。

そして、毎月払っているその金額を「12倍」してみましょう。

- 月2,000円の謎のオプション → 10年で24万円

- 月10,000円の使わないジム → 10年で120万円

「月2,000円ならいいか」と思っていたものが、長い目で見ると車が買えるくらいの金額になっていることに気づきます。

この「ショック」が、重い腰を上げる一番のエネルギーになるんです。

まずチェックしたい!「固定費削減」の3大本丸

では、具体的にどこを見直せばいいのでしょうか。

効果が大きくて、誰でも手をつけやすい「3つの本丸」をご紹介します。

1. 通信費(スマホ・ネット)

まだ大手キャリアの「無制限プラン」を、なんとなく使い続けていませんか?

もし毎月のデータ使用量が20GB以下なら、格安SIM(MVNO)やオンライン専用プランに変えるだけで、月5,000円以上安くなることも珍しくありません。

「手続きが難しそう」と思うかもしれませんが、今はネットだけで完結できますし、電話番号もそのまま使えます。

忘れがちな「謎オプション」

そして一番の落とし穴が、契約時に「最初の3ヶ月は無料ですから」と言われて入ったオプションたち。

- 留守番電話サービス

- セキュリティパック

- 雑誌読み放題サービス

これら、本当に使っていますか?

数百円だからと放置していると、チリも積もれば山となります。

今すぐスマホのマイページを開いて、「契約中のオプション」を確認してみてください。

使っていないものは、その場で解約ボタンをポチッと押しましょう。これだけでランチ代が浮きますよ。

2. 保険料

私たち30代の女性は、将来への不安から保険に入りすぎている傾向があります。

でも、日本には「高額療養費制度」という素晴らしい公的制度があるのをご存知ですか?

これは、手術や入院で医療費が高額になっても、一般的な収入なら自己負担は月8万円程度で済むという制度です。

独身なら死亡保障は最小限で

もしあなたが独身で、養っている家族がいないなら、数千万円の死亡保障は本当に必要でしょうか?

「なんとなく不安だから」で払っているその保険料。

それを、NISAなどの「増える資産」に回したほうが、将来の病気や老後の自分を助けてくれるかもしれません。

保険は「起きる確率は低いけれど、起きたら人生が破綻すること(火事や自動車事故など)」に備えるもの。

貯金でカバーできる範囲のリスクまで保険にかける必要はないんです。

3. 住居費

「家賃は決まっているものだから無理」と諦めていませんか?

賃貸の方

更新のタイミングは最大のチャンスです。

同じアパートの別の部屋が、自分より安く募集されていないか、ネットで検索してみてください。

もし安くなっていたら、「長く住みたいと思っているのですが」と前置きして、管理会社に相談してみる価値はあります。

持ち家の方

住宅ローンを組んで数年経っているなら、借り換えのシミュレーションをしてみましょう。

金利が0.5%違うだけで、総支払額が数百万円変わることもあります。

最近はネット銀行など、手続きが簡単なところも増えていますよ。

気づかないうちに引かれている?「隠れ固定費」の断捨離

大きな固定費の次は、じわじわとお財布を圧迫する「隠れコスト」の掃除です。

サブスクリプションの棚卸し

動画配信、音楽アプリ、オンラインサロン、電子書籍の読み放題…。

「月額980円」の手軽さで登録したサブスク、本当に全部楽しめていますか?

以下の基準でチェックしてみてください。

- 直近3ヶ月で一度も開いていない

- 同じような動画サービスが被っている

「いつか見るかも」の「いつか」は来ません。

一度解約しても、また必要になったら入り直せばいいだけ。

まずは勇気を出して「解約」してみましょう。驚くほどスッキリしますよ。

クレジットカードの年会費

「初年度無料」につられて作ったカード、年会費がかかる時期になっていませんか?

特に、旅行に行かないのにマイルが貯まる高額なカードを持っていたり、デパートに行かなくなったのに百貨店カードを持っていたり。

今のライフスタイルに合わないカードは、整理するタイミングです。

【シミュレーション】これで年間いくら浮く?

では、これまで紹介した見直しを実行すると、実際どれくらいお金が浮くのでしょうか。

ある独身女性(32歳)の例で計算してみましょう。

- スマホ代: 大手プランから格安プランへ(-5,000円)

- 保険料: 掛け捨ての医療保険を見直し(-3,000円)

- サブスク: 見ていない2つを解約(-2,000円)

- ジム: 行けていないジムを退会し、宅トレへ(-8,000円)

- 美容院: 頻度は変えず、予約サイトのクーポン活用(-2,000円)

合計:月20,000円の削減

なんと、年間で計算すると…

20,000円 × 12ヶ月 = 240,000円!

年間24万円も自由に使えるお金が増えるんです。

これをもし、年利4%で運用できる投資信託に毎月積み立てていったら、20年後には約730万円(元本480万円+運用益)になる可能性もあります。

ただ「無駄を省いた」だけで、これだけの差が生まれるなんて、ワクワクしませんか?

よくある疑問を解決!固定費見直しQ&A

ここまで読んで「やってみたい!」と思ったけれど、ちょっと不安…という方のために、よくある疑問にお答えします。

Q1. 格安SIMにすると、電波が悪くなったりしませんか?

今は以前ほど心配する必要はありません。

多くの格安SIM会社は、大手キャリア(ドコモ、au、ソフトバンク)の回線を借りているので、日常使いで「繋がらない!」と困ることはほとんどありません。

お昼休みの混雑時に少し遅くなることはありますが、Wi-Fi環境があれば気にならないレベルですよ。

Q2. 保険を解約するのが怖いです。もし病気になったら…?

その不安、すごく分かります。

でも、保険は「後払い」には使えませんが、貯金は「いつでも」使えます。

保険料として払って消えてしまうお金を、「医療費用の貯金」として手元に残しておくのも一つの「保険」です。

まずは「都道府県民共済」など、手頃な掛け金で最低限の保障が得られるものに切り替えるのもおすすめですよ。

Q3. 家賃交渉なんてして、大家さんと気まずくなりませんか?

あくまで「相談」というスタンスなら大丈夫です。

「家賃を下げろ!」と要求するのではなく、「周りの相場を見て相談させていただきました。長く住み続けたいので検討いただけないでしょうか?」と丁寧に伝えれば、心象を悪くすることはありません。

もし断られても、今の家賃のまま住めるだけなので、失うものは何もありませんよ。

まとめ:今週末、カフェ代1回分を使って「家計の決算」をしよう

固定費の見直しは、決して「ケチケチすること」ではありません。

むしろ、どうでもいいことへの出費を減らして、本当に大切なこと(旅行、勉強、推し活、将来の安心)に使えるお金を増やすための、前向きなアクションです。

いきなり全部やる必要はありません。

まずは今週末、スマホを片手に「契約しているオプション」を確認することから始めてみませんか?

その小さな一歩が、10年後のあなたを確実に豊かにしてくれます。

さあ、賢く整えて、心地よい暮らしを手に入れましょう!

正直なところ、

「固定費を見直すのが大事なのは分かったけど、

一人で判断するのはちょっと不安…」

そんな気持ち、ありませんか?

私も同じでした。

だからこそ手に取ったのが、

本当の自由を手に入れる お金の大学。

この本のすごいところは、

難しい専門用語を一切使わずに、

「今の自分のままで、何から整えればいいか」を

優しく教えてくれるところ。

☑ 保険、入りすぎてない?

☑ スマホ代、払いすぎてない?

☑ 貯金と投資、どこから始めればいい?

そんなモヤモヤに、

「大丈夫だよ」「ここからでいいよ」って

そっと寄り添ってくれる感覚なんです。

節約を頑張る本じゃなくて、

“未来の自分を大切にするための教科書”みたいな一冊。

カフェラテ片手に読むだけで、

お金の不安が少しずつほどけていく――

そんな“心が軽くなるお金の本”、探している人にぴったりです☕✨

👉 固定費を見直した今だからこそ、

「次に何をすればいいか」を知りたい方は、

ぜひチェックしてみてください。

年収178万円の壁についての記事もお時間あればぜひ読んでくださいね

→年収の壁178万円で手取りはどう変わる?損をしない働き方の新常識

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/204a0bb6.101fd84e.204a0bb7.daa35105/?me_id=1213310&item_id=21432338&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F3780%2F9784023323780_1_3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)