「S&P500がいいよ!」

「とりあえずS&P500に積立しとけば間違いない!」

あなたも、資産運用やNISAに関する情報を集めていると、必ずと言っていいほどこのS&P500という言葉を耳にしますよね。

でも、正直なところ…

「S&P500って、なんかアメリカのすごい株の集まりでしょ?」

「500社に投資してるってのは知ってるけど、それ以上はよくわからない…」

なんて、「雰囲気で投資」しちゃっている人も多いのではないでしょうか?

私自身もそうだったんです! S&P500は確かに魅力的だけど、いざ誰かに「それ、どういう仕組みなの?」って聞かれると、うまく説明できなくてモヤモヤしていました。

でも、ちょっと待って!

大切な自分のお金を預けるんですから、「なんとなく良さそう」という雰囲気だけで続けるのは、ちょっと心細いですよね。不安だと、株価が下がった時にオロオロしたり、投資をやめてしまったりする原因にもなります。

投資は、その仕組みを「理解できているか」で継続できるかが決まると言っても過言ではありません。

この記事では、

- S&P500がなぜ長期的に最強と言われるのか

- 具体的にどんな会社で構成されているのか

- その仕組みがどうやって成長を支えているのか

といった、S&P500の「中身」を、専門用語を使わず、友人に語りかけるような言葉で徹底的に解説していきますね。

この記事を読み終える頃には、あなたは「雰囲気投資」を卒業し、「確信を持って」S&P500への投資を続けられるようになるはずです。

一緒に、安心して資産を育てていきましょう!

S&P500の正体!「標準的な貧乏企業500社」じゃないよ

まず、S&P500の基本からお話ししましょう。

S&P500の「S&P」って何?意外な歴史

S&P500の「S&P」は、アメリカの金融情報会社「スタンダード&プアーズ(Standard & Poor’s)」の頭文字を取ったものです。

ここで多くの人が疑問に思うのが、「Poor’s(プアーズ)」という名前。直訳すると「貧しい」とか「標準的な貧乏な」なんて意味になってしまいますよね。

「え、じゃあS&P500って、標準的な貧乏企業500社の集まりなの?」

なんて、ちょっとドキッとしちゃいますよね。でも、ご安心を!

実は「プアーズ」は、創業者の一人、ヘンリー・バーナム・プアーさんの名前なんです。

| 年代 | 出来事 |

| 1800年代半ば | プアーさんが鉄道業界に特化した会社情報誌を出版。 |

| 1941年 | 「プアーズ出版」と「スタンダード・スタティスティックス社」が合併し、スタンダード&プアーズが誕生。 |

| 1957年 | 構成企業が現在の500社体制になり、S&P500が完成。 |

この指数は、約145年という長い歴史を経て、今私たちが知るS&P500の形になったんですよ。

昔の鉄道会社から始まり、今では世界の巨大IT企業が集まる指数になっているなんて、すごい進化ですよね。

ズバリ!S&P500とは「アメリカの優良企業500社の通信簿」

S&P500は、「アメリカを代表する超優良企業500社」の株価の動きをもとに計算される株価指数です。

イメージとしては、日本の日経平均株価やTOPIXのアメリカ版だと思えばOKです。

- 日経平均株価: 日本を代表する225社の株価をもとに算出。

- S&P500: アメリカの約500社の株価をもとに算出。

S&P500のすごいところは、ただの「500社の平均」ではないこと。アメリカの市場全体の約80%の時価総額をカバーしていると言われています。

つまり、S&P500に投資するということは、「アメリカ経済の心臓部ともいえる優良企業500社の成長」にまとめて投資していることと同じなんです。

なぜ強い?S&P500の「中身」と「最強の仕組み」

ここからが本題!S&P500が「とりあえず最強」と言われる理由を、その仕組みから解説します。

S&P500には、他の国の株価指数にはない、成長を支える最強のメカニズムが組み込まれているんですよ。

1. 構成比トップはGAFAM!人気企業に集中投資の「時価総額加重型」

「S&P500は500社に投資している」と聞くと、「じゃあ、どの会社にも均等に0.2%ずつ投資しているのかな?」と思いますよね。

でも、実は違うんです。ここが、S&P500が強い最大の理由の一つ!

S&P500は「時価総額加重型」という計算方法を採用しています。

時価総額加重型とは?

時価総額とは、「株価 × 発行済み株式数」のこと。簡単に言えば、その企業の市場での価値や人気度を表しています。

- 時価総額が大きい銘柄: 投資の割合を多くする

- 時価総額が小さい銘柄: 投資の割合を少なくする

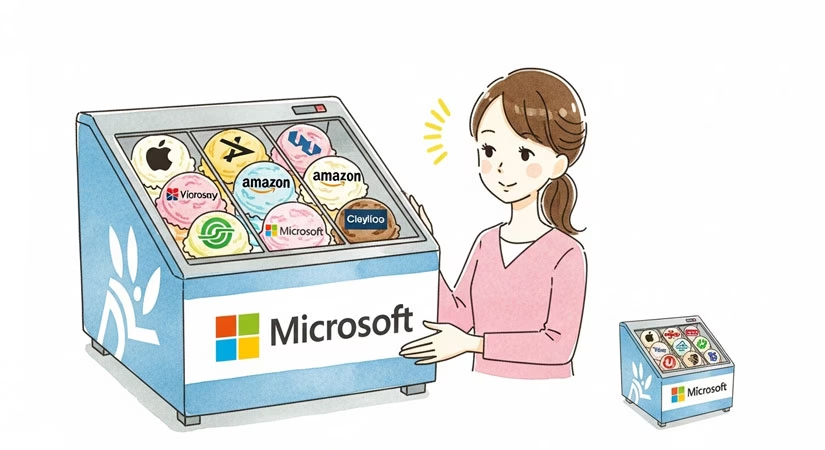

イメージとして、アイスクリーム屋さんを思い浮かべてみてください。

もしS&P500が「均等型」だったら、500種類のフレーバーをすべて同じ量だけ準備します。

でも、「時価総額加重型」のアイス屋さんは違います。

「Apple味」や「Microsoft味」といった大人気で売れ筋のフレーバーは、他のフレーバーよりも何倍も大きなケースにたっぷり準備されます。

つまり、S&P500に投資すると、自動的に「人気があり、成長力も期待できる大企業」に多めに、「これから頑張ろうという企業」に少なめに、と市場の評価に沿ってバランスを取ってくれるんです。

構成銘柄の比率

実際、S&P500の上位銘柄は、誰もが知る巨大テック企業が占めています。

| 順位 | 銘柄名 | 構成比率(概算) |

| 1位 | Apple | 約7% |

| 2位 | Microsoft | 約6% |

| 3位 | Amazon | 約4% |

| 4位 | Meta(旧Facebook) | 約2% |

| 5位 | Alphabet(Google) | 約2% |

| 合計 | 上位5社 | 約21% |

| 6位以下 | Tesla、NVIDIAなど | 以下続く |

※構成比率は時期によって変動します。

上位10銘柄だけで、全体の約30%を占めることもあります。

この仕組みのおかげで、市場で成長している企業がどんどん指数を引っ張ってくれるので、効率よく利益を狙うことができるんです。

2. S&P500の成長を支える「新陳代謝」の仕組み

S&P500が長期的に成長し続ける最大の秘密、それは「新陳代謝」です。

「500社に投資している」と言いましたが、この500社は永遠に変わらないわけではありません。成績の悪い企業は容赦なくリストラされ、新しい優秀な企業が入れ替わっていく仕組みになっているんです。

厳しい「採用基準」の壁

S&P500に採用されるには、「指数委員会」が定める厳しい基準をクリアする必要があります。主な基準は次の通りです。

| 採用基準 | 概要 | 読者の疑問解消(なぜ?) |

| アメリカ企業であること | 資産や売上などから総合的に判断されます。 | アメリカ経済全体の指標であるため。 |

| 時価総額が巨大であること | 約180億ドル(約2.7兆円)以上が目安。 | 小さな企業の株価変動に振り回されないため。日本で2.7兆円超える企業は約80社しかありません。 |

| 財務が健全であること | 直近の四半期と過去1年間の利益合計が黒字であること。 | 赤字企業やゾンビ企業を排除し、指数全体の収益性を保つため。 |

| 浮動株比率が十分あること | 市場で自由に売買される株式の割合が最低50%。 | ほとんどが創業者の持ち株などで、一般投資家が売買できない銘柄を排除するため。 |

| セクター構成の整合性 | S&P500の業種構成比率を、アメリカ全体の市場の比率に合わせる。 | 特定の業種に偏りすぎず、アメリカ経済全体をバランスよく表現するため。 |

これらの厳しい基準をクリアできない企業は、S&P500から容赦なく除外されてしまいます。

ダメな会社は切り捨てて、優秀な会社に投資が集中

日本や他の国の株価指数では、一度採用された企業がなかなか除外されず、業績の悪い「ゾンビ企業」がいつまでも残ってしまうケースがあります。

しかし、S&P500のルールは「利益を出せないダメ企業は抜いて、利益を出せるイケてる企業を足す」という非常にシビアなものです。

これにより、S&P500は常に「その時代で最も勢いのある、収益性の高い企業」だけで構成され続けます。

私たちが特別な分析をしなくても、S&P500という指数そのものが、自動で優良銘柄に入れ替わってくれるんです。これこそが、S&P500が長期的に成長し続ける最強の理由です。

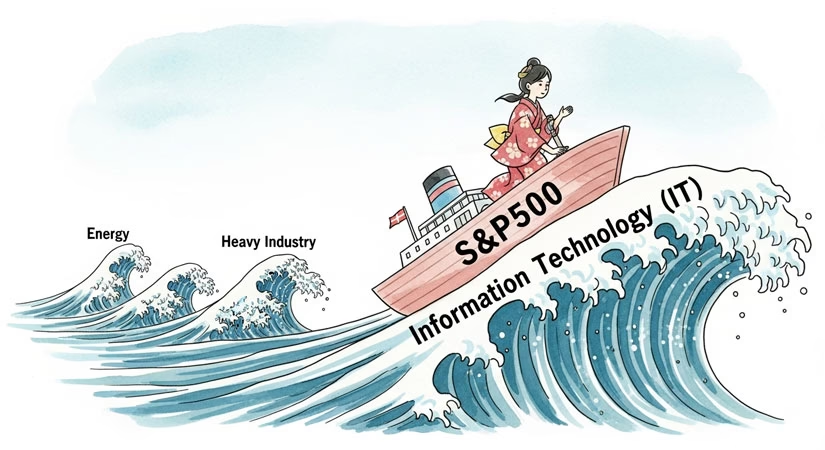

3. S&P500の主役は「その時代の花形産業」

S&P500は、前述の「セクター構成の整合性」のルールによって、特定の業種に偏りすぎず、アメリカ経済全体を反映するようにできています。

しかし、その中でも、時代によって「主役の業種」は大きく入れ替わってきました。

セクター比率の推移(その時代を映す鏡)

| 時代 | 主力だったセクター(業種) | 代表的な企業 |

| 20世紀初頭 | 鉄道、重工業 | |

| 1970年代 | エネルギー | 巨大石油会社など |

| 1980年代 | 金融 | JPモルガン、バンク・オブ・アメリカなど |

| 2020年代(現在) | 情報技術(IT) | Apple、Microsoftなど |

現在のセクター比率(例)

| セクター(業種) | 比率(概算) | 代表的な企業 |

| 情報技術(IT) | 約30% | Apple、Microsoft、NVIDIA |

| ヘルスケア | 約13% | ジョンソン・エンド・ジョンソンなど |

| 金融 | 約12% | JPモルガン、Visaなど |

| 一般消費財 | 約10% | Amazon、テスラなど |

| その他 | 残り |

ご覧の通り、現在は情報技術(IT)が全体の約3割を占めています。

これは、S&P500がITバブルやリーマンショックなどの荒波を乗り越え、「その時代で最も成長力の高い産業」を自動的に取り込んできた結果です。

私たちが「次はどんな産業が伸びるかな?」と悩まなくても、S&P500は自動で時代の波に乗ってくれるんですよ。これは個人投資家にとって、非常に心強い機能です。

データを徹底検証!S&P500が「右肩上がり」である根拠

「仕組みはわかったけど、本当に儲かるの?」

やっぱり投資ですから、最終的に気になるのは実績ですよね。S&P500が「長期的に右肩上がり」であることの根拠を、2つの重要なデータから確認しましょう。

1. 指数の推移:約90年間で右肩上がり

S&P500は、1940年代に平均10ポイントと決められた基準点からスタートしました。

| 年代 | S&P500のポイント(目安) | 状況 |

| 1940年代 | 約10ポイント | 基準点 |

| 2024年 | 6,000ポイント超 | 約90年で600倍以上に成長! |

もちろん、その間には何度も暴落を経験しています。

- オイルショック

- ブラックマンデー

- ITバブル崩壊

- リーマンショック

- コロナショック

しかし、S&P500は、これらの数多くの戦争や経済危機を乗り越え、長期的な目で見ると、一貫して右肩上がりの成長を続けています。

特に知っておいてほしいデータがあります。

S&P500は、過去100年間で3年以上連続でマイナスになったことは、たったの3回しかありません。

(戦争や経済危機が起こった年を含めても、最長で3年で回復し、成長を再開しているということです。)

これは、アメリカという国の持つ力、そして先ほど解説した「新陳代謝」の仕組みがいかに優れているかを証明しています。

2. 成長の源泉:EPS(一株あたり利益)の増加

株価が上がるということは、企業が「ちゃんと稼いでいる」ということです。

S&P500の指数が右肩上がりである一番の根拠は、構成企業が生み出す「利益」が長期的に増え続けている点にあります。

そこで注目したいのがEPS(イーピーエス)という指標です。

EPSとは?

EPS(Earnings Per Share)=「一株あたり利益」のこと。

- 企業全体の利益を、発行している株式の総数で割ったもの。

- 企業の収益力や稼ぐ力を示す、最も重要な指標の一つ。

このS&P500のEPSの推移を見てみると、株価指数と同様に、短期的にはジグザグと増減はするものの、長期的にははっきりと右肩上がりであることがわかります。

つまり、

「S&P500を構成する企業が、新陳代謝によって常に利益を出し続けている(EPSが増えている)から、その結果として株価指数(ポイント)が上がっていく」

という理にかなった仕組みが成り立っているのです。

S&P500のメリット・デメリットを整理

仕組みと実績がわかったところで、S&P500に投資するメリットと、注意すべきデメリットを整理しておきましょう。

S&P500に投資する3つの大きなメリット

- 圧倒的な「分散効果」があるたった一つの銘柄(企業)に投資すると、その企業が倒産したら資産がゼロになるリスクがあります。しかし、S&P500は500社にまとめて投資しています。もし500社のうち1社が倒産しても、資産全体への影響はわずかです。しかも、その倒産した会社はすぐに優秀な新しい会社に置き換わるので、指数全体は成長を続けます。この分散効果の高さが、S&P500の最大の魅力です。

- 自動で「成長企業」に投資できる先述の「時価総額加重型」と「新陳代謝」の仕組みのおかげで、私たちは個別の企業分析をする手間が不要です。

- 人気企業に自動で多く投資。

- 衰退企業は自動で除外。

- 投資の判断に「感情」を入れなくて済む「どの株を買おう?」「いつ売ろう?」と迷っていると、どうしても人間の感情(不安や欲望)が入り込んでしまい、投資判断を誤りがちです。しかし、S&P500のようなインデックスファンドへの「積立投資」であれば、感情を入れず、機械的に毎月一定額を買い続けるだけ。「仕組みを信じて、淡々と継続する」ことができるので、初心者の方でも成功しやすい方法と言えます。

S&P5P00に投資する2つの注意点(デメリット)

どんな投資にも、リスクはあります。S&P500の注意点も確認しておきましょう。

- アメリカ一国に集中しているリスクS&P500は、アメリカの企業で構成されています。「いや、世界中の企業も投資してるよ!」という声も聞こえてきそうですが、あくまでS&P500の構成企業の国籍はアメリカです。もしアメリカ経済が長期的に低迷したり、大きな地政学的リスクを抱えたりした場合は、当然ながら大きな影響を受けます。

- 対策: S&P500だけでなく、全世界の株式に投資する「オールカントリー(オルカン)」などの商品も組み合わせることで、「国」の分散を考えることができます。

- 短期的な暴落は避けられない「右肩上がり」とはいえ、それはあくまで長期的な傾向です。暴落は必ず来ます。実際、リーマンショック時には、S&P500は短期間で約50%近くも下落しました。

- 対策: 投資は「生活に必要ない余剰資金」で行いましょう。暴落した時こそ「バーゲンセールだ!」と捉え、冷静に買い増しできるだけの心の余裕と、現金資産を残しておくことが大切です。

【実践編】「確信を持って」S&P500投資を始めるステップ

ここまでS&P500の仕組みをしっかり理解したあなたなら、もう「雰囲気投資」は卒業です。ここからは、いよいよ「確信を持って」S&P500への投資を始めるための具体的なステップをご紹介しますね。

STEP1:まずは「証券口座」を開設しよう

S&P500の投資信託やETF(上場投資信託)を購入するためには、証券会社で口座を開設する必要があります。

特に、これから投資を始めるなら、新NISA制度を最大限に活用できるネット証券がおすすめです。

| おすすめのネット証券 | 特徴 |

| SBI証券 | 投信のラインナップやポイント制度が充実。メインで使う人が多いです。 |

| 楽天証券 | 楽天ポイントが使える・貯まるのが魅力。楽天経済圏の方におすすめ。 |

どちらも口座開設は無料ですし、ネットで簡単に手続きができます。まずは、このどちらかで口座を開くことから始めましょう。

「いつ始めるのがベスト?」

投資の世界では「今日が人生で一番若い日」と言われます。つまり、「思い立った今すぐ」始めるのがベストタイミングです。早く始めるほど、「時間」を味方につけて複利の力を得られるからです。

STEP2:S&P500連動の商品を選ぼう

口座を開設したら、S&P500に連動する商品を選びます。

主に、次の2つのタイプがあります。

| 商品タイプ | 特徴 | 初心者へのおすすめ |

| S&P500連動の投資信託 | 100円などの少額から、自動で積立可能。分配金も自動で再投資されることが多い。 | ★★初心者の方はこちら |

| S&P500連動のETF | 株式のように、市場が開いている時間に売買できる。まとまった資金の投資向き。 | 経験者や、より柔軟な取引をしたい方向き。 |

投資信託の中でも、手数料(信託報酬)が安い「eMAXIS Slim 米国株式(S&P500)」や「SBI V S&P500インデックス・ファンド」といった商品を選ぶのが王道です。

これらは信託報酬が非常に安く(年率0.1%以下)、長期投資をするときに手数料負けしにくい、非常に優秀な商品として知られています。

STEP3:「ドルコスト平均法」で淡々と積立を続ける

商品を選んだら、あとは毎月決まった日に、決まった額を自動で買い付けていきましょう。これが「ドルコスト平均法」です。

| ドルコスト平均法とは | 特徴 |

| 毎月1万円など、定額で買い付ける方法。 | 株価が高い時は少なく、株価が安い時は多く購入できる。 |

| 高値掴みのリスクを避けられる。 | 感情に左右されず、機械的に投資を続けられる。 |

S&P500の仕組みを理解したあなたは、暴落が来た時も「これは一時的なチャンス!」と冷静に受け止めて、積立を止めずに継続できるはずです。

投資の鉄則は「長期」「積立」「分散」。

S&P500は「分散」と「長期」の恩恵を最大限に受けられる商品です。あとはあなたが「積立」を継続するだけで、きっと未来の資産形成につながるでしょう。

まとめ:S&P500の仕組みを理解して不安を解消しよう

この記事で、S&P500の「なんとなく良さそう」という漠然としたイメージが、「理にかなった最強の仕組み」へと変わったのではないでしょうか?

最後に、S&P500のポイントをおさらいしますね。

| S&P500の最強ポイント | 具体的な仕組み |

| 長期的な成長 | 暴落を乗り越え、約90年間で右肩上がりの実績がある。 |

| 自動で効率的 | 時価総額加重型で、人気企業に自動で投資比率が高まる。 |

| 指数が進化する | 厳しい「新陳代謝」で、業績の悪い企業は排除され、優秀な企業が常に入れ替わる。 |

| 時代の主役を取り込む | 時代の花形産業(今はIT)を自動で組み込み、トレンドに乗れる。 |

| 分散が効いている | 500社に分散されているため、特定企業の倒産リスクに強い。 |

S&P500の仕組みを理解できた今、あなたはもう「雰囲気で投資している」状態ではありません。

投資に対する確信が深まれば、日々の株価に一喜一憂することなく、腰を据えた長期投資が可能になります。

もし周りの人に「なんでS&P500に投資してるの?」と聞かれたら、この記事の内容を思い出して、自信を持って答えてみてくださいね。

今日が人生で一番若い日です。

理解して行動すれば、必ず「自由の道」へ一歩近づけますよ。応援しています!