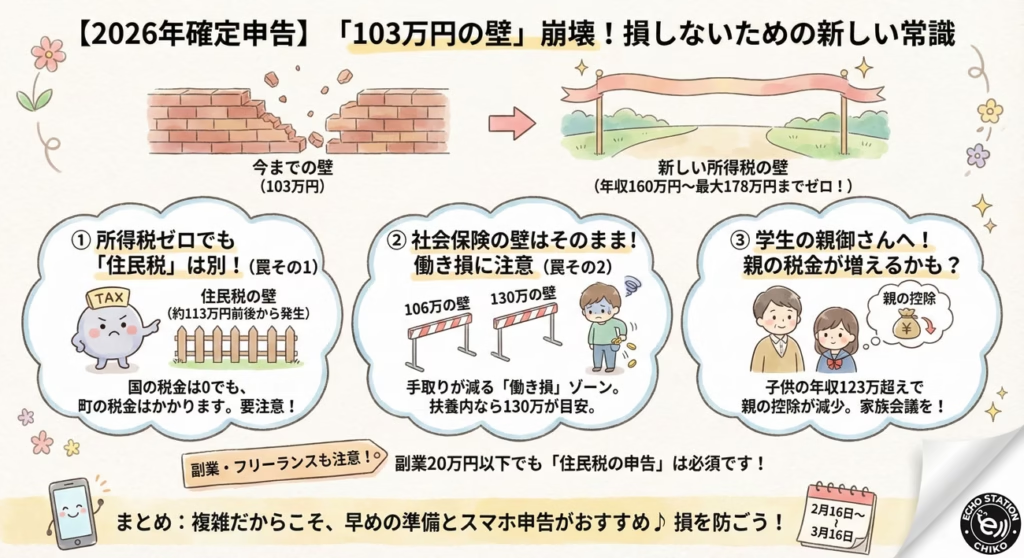

・ただし住民税は約113万円から発生し、社会保険の130万円の壁はそのまま残る点に注意

・学生アルバイトや扶養世帯は、子どもの収入増で親の税金が増えるケースもあるため要チェック

みなさん、こんにちは。

最近、ニュースで「年収の壁」や「103万円の壁」という言葉を毎日のように耳にしますよね。

「これからは178万円まで働いても税金がかからないんでしょ? ラッキー!」

なんて思って、シフトを増やそうとしている方はいませんか?

ちょっと待ってください。そのままだと、思わぬ落とし穴にハマって「働き損」になってしまうかもしれません。

実は今回の改正、税金(所得税)は安くなるのですが、それ以外の「住民税」や「社会保険」のルールは複雑に入り組んでいるんです。

今日は、2026年(令和7年分)の確定申告に向けて、私たちが本当に知っておくべき「お金を守るポイント」を、分かりやすく整理してお話ししますね。

もう「103万円」じゃない!新しい税金のボーダーラインを知ろう

これまで長い間、パートやアルバイトで働く私たちを悩ませてきた「103万円の壁」。

これが2026年の申告分から、歴史的な変更を迎えます。

まずは、一番気になっている「いくらまで稼いでいいの?」という疑問から解決していきましょう。

基礎控除と給与所得控除がダブルでアップ

これまでの「103万円」という数字は、実は2つの控除(税金がかからない枠)の合計でした。

・基礎控除:48万円

・給与所得控除:55万円

・合計:103万円

これが、今回の改正案ではこのように大きく引き上げられる見込みです。

・基礎控除:大幅アップ

・給与所得控除:大幅アップ

・新しい非課税ライン:約178万円(または実質160万円前後)

つまり、これまでは103万円を超えた瞬間に税金が発生していましたが、これからはもっとたくさん働いても、国の税金である「所得税」はかからなくなるんです。

「178万円」と「160万円」の違いってなに?

ニュースでは「178万円」という数字が踊っていますが、専門家の間では「実質的なラインは160万円くらいになるのでは?」とも言われています。

これは計算の仕組みが少し複雑だからなのですが、私たち働く側としては、まずは「年収160万円くらいまでは所得税の心配をしなくていい」と覚えておけば安心です。

でも、ここで安心してページを閉じないでくださいね。

ここからが、ニュースではあまり詳しく教えてくれない「本当の注意点」なんです。

【最重要】ここが落とし穴!「所得税ゼロ」でも支払うものがある

「やった!160万円まで稼げる!」と思ってリミッターを外してしまうと、後でポストに届く通知書を見て青ざめることになります。

なぜなら、税金には「国に払うもの」と「住んでいる町に払うもの」の2種類があるからです。

罠その1:住民税の壁は「113万円」前後

所得税(国税)の壁が178万円まで上がったとしても、住民税(地方税)の壁はそこまで上がらない可能性が高いんです。

これまでのルールでも、所得税は103万円からでしたが、住民税は100万円前後からかかっていましたよね。

今回の改正でも、このズレは解消されず、住民税の非課税ラインは「113万円程度」になると予想されています。

つまり、こういうことが起きます。

・年収110万円の人

所得税:0円

住民税:0円

→ 手取りそのまま!

・年収150万円の人

所得税:0円(セーフ!)

住民税:かかります!(年間数万円の出費)

「税金ゼロだと思ってたのに、なんで請求が来るの?」とならないように、「所得税はセーフでも、住民税はかかるゾーン」があることを覚えておいてくださいね。

罠その2:社会保険の壁(106万・130万)はそのまま

これが一番怖い落とし穴です。

税金の壁が動いても、社会保険(健康保険・厚生年金)の壁は、今のところそのまま残っています。

もしあなたが、ご主人の扶養に入りながら働いている場合、年収130万円を超えると扶養から外れなければなりません。

そうすると、自分で社会保険料を払うことになります。これが年間で約20万円〜30万円もの負担になるんです。

シミュレーションしてみましょう

分かりやすく、年収ごとの手取りイメージを比較してみますね。

・年収129万円の場合(扶養内)

税金・保険料:ほぼ0円

手取り:約129万円

・年収150万円の場合(扶養外)

所得税:0円

社会保険料:約23万円(支払い)

手取り:約127万円

なんと、たくさん働いたのに、手取りが減ってしまうんです!

これを「働き損」といいます。

「178万円まで税金がかからないから」といって130万円を超えて働いてしまうと、税金は助かっても社会保険料で大きく損をしてしまう可能性があるんです。

扶養内で働きたい方は、引き続き「130万円」を絶対に超えないように意識する必要があります。

学生バイトの親御さんへ:子供が稼ぎすぎると親の税金が増える?

次は、大学生や専門学生のお子さんがいるご家庭のお話です。

「子供がバイトを頑張っているみたい。税金がかからないなら応援したいわ」

そう思っているお母さん、ちょっと待ってください。お子さんの稼ぎすぎは、家計全体にダメージを与えるかもしれません。

親の税金が増える「魔のゾーン」

これまでは、子供の年収が103万円を超えると、親の税金を計算するときに使える「特定扶養控除(63万円)」というお得な枠がなくなっていました。

新しい制度では、この境界線も引き上げられますが、少しややこしい動きをします。

・子供の年収103万円まで

親の控除:満額使えます(親の税金は安いまま)

・子供の年収が103万円 〜 123万円(予想)

親の控除:徐々に減らされる可能性があります

・子供の年収が一定以上(188万円など)

親の控除:ゼロになります(親の税金が数万円〜十数万円アップ!)

つまり、子供本人は「178万円まで税金ゼロだ!」と喜んでバイトをしていても、そのせいでお父さんやお母さんの手取りが減ってしまうという現象が起きるのです。

家族会議が必要です

これまで以上に、お子さんがいくら稼いでいるかを把握することが大切になります。

「今月いくら稼いだの?」「年収いくらになりそう?」

と、こまめにコミュニケーションをとって、家族全体で損をしないように調整しましょう。

特に年末近くになって「あと5万円稼いだら親の税金が10万円増える」なんてことになったら目も当てられません。

副業・フリーランス・投資家が知っておくべきこと

会社員をしながら副業をしている方や、フリーランスの方にとっても、2026年は変化の年です。

よくある誤解を解いておきましょう。

「副業20万円以下なら申告不要」の大きな勘違い

「副業の利益が20万円以下なら、確定申告しなくていいんだよね?」

これは半分正解で、半分間違いです。

正しくは、「税務署への確定申告は不要だけど、市役所への住民税の申告は必要」なんです。

確定申告をしない=国税庁にデータがいかない、ということですが、お住まいの自治体には「私、これだけ副収入がありました」と報告する義務があります。

これを忘れていると、後から「住民税の申告漏れですよ」と連絡が来ることも。

少額でも収入があったら、自治体の窓口で住民税の申告だけは済ませておきましょう。

インボイス登録した人へ:「2割特例」は今年も使えます

フリーランスの方の中には、インボイス制度のために消費税を納め始めた方も多いですよね。

消費税の計算はとても面倒ですが、売上の消費税の2割だけを納めれば良い「2割特例」という制度は、2026年の申告でもまだ使えます。

一般課税や簡易課税と比較して、どれが一番お得か、申告ソフトなどでシミュレーションしてみるのがおすすめです。

暗号資産(仮想通貨)の税金はまだ安くなっていません

「仮想通貨の税金が20%になるって聞いたけど?」

というニュースもありましたが、それはまだ検討段階の話。

2026年の申告では、これまで通り「雑所得」として扱われます。

給与などと合算して税率が決まる「総合課税」のままなので、儲かれば儲かるほど税率が高くなる(最大55%!)仕組みは変わっていません。

ぬか喜びしないように気をつけましょうね。

2026年確定申告のスケジュールとやり方

制度が変わっても、申告の時期や方法は基本的に同じです。

直前になって慌てないように、スケジュールを確認しておきましょう。

期間はいつから?

2026年2月16日(月)〜 3月16日(月)

この1ヶ月間が勝負です。

特に最初の週と最後の週は、税務署もe-Taxのサーバーも混み合います。

おすすめは2月の最終週あたり。早めに終わらせて、スッキリした気分で春を迎えたいですよね。

おすすめは「スマホ申告」

最近の確定申告は、本当に便利になりました。

わざわざ税務署に行かなくても、スマホとマイナンバーカードがあれば、自宅のコタツに入りながら申告が完了します。

特に会社員の方や、パート・アルバイトの方は、源泉徴収票をスマホのカメラでパシャッと撮影するだけで、数字を自動で読み取ってくれる機能もあります。

手入力でミスをする心配もないので、ぜひ活用してみてください。

定額減税の調整給付もチェック

昨年から続いている「定額減税」。

もし、税金が少なすぎて減税しきれなかった分がある場合は、「調整給付」としてお金が戻ってくる手続きが必要な場合があります。

自治体から封筒が届いていないか、ポストをよく確認してくださいね。

よくある疑問を解決!Q&Aコーナー

Q1. 2026年から「103万円の壁」は本当になくなるの?

A. 所得税については、実質的に撤廃される見込みです。

2026年(令和7年分)の確定申告からは、基礎控除と給与所得控除の拡大により、年収約160万円〜178万円程度まで所得税がかからなくなる可能性があります。ただし、住民税や社会保険のルールは別のため注意が必要です。

Q2. 178万円まで本当に税金は一切かからないの?

A. かからないのは「所得税」だけで、住民税は別です。

所得税は非課税でも、住民税は年収およそ113万円前後から発生すると見込まれています。「税金ゼロ」と思っていると、後から住民税の請求が来る可能性があります。

Q3. 住民税はいくらからかかるようになりますか?

A. 目安は年収113万円前後とされています。

自治体ごとに多少差はありますが、2026年以降も住民税の非課税ラインは所得税ほど大きく引き上げられない見通しです。所得税がかからなくても、住民税が発生する「空白ゾーン」が存在します。

Q4. 扶養内で働きたい場合、いくらまでが安全ですか?

A. 社会保険を考えると「130万円未満」が重要な基準です。

税金の壁が動いても、社会保険の130万円の壁は維持される見込みです。130万円を超えると扶養から外れ、自分で健康保険や年金を払う必要があり、手取りが減るケースがあります。

Q5. 年収178万円まで働くと「働き損」になることはありますか?

A. 扶養に入っている人は、働き損になる可能性があります。

年収130万円を超えると社会保険料の負担が発生し、年収150万円でも手取りが129万円より少なくなるケースがあります。単純に「たくさん働けば得」とは限りません。

Q6. 学生のアルバイト収入が増えると、親の税金はどうなりますか?

A. 一定額を超えると、親の扶養控除が減り税金が増えます。

学生本人に所得税がかからなくても、年収が基準を超えると親が使えていた「特定扶養控除」が段階的に減少または消失し、親の税金が増える可能性があります。

Q7. 副業が20万円以下なら、2026年も確定申告は不要ですか?

A. 所得税の確定申告は不要でも、住民税の申告は必要です。

「20万円以下なら申告不要」は所得税のみの話です。副業収入がある場合は、自治体へ住民税の申告を行わないと、後から申告漏れを指摘されることがあります。

Q8. 交通費は103万円・130万円の計算に含まれますか?

A. 税金と社会保険で扱いが異なります。

所得税・住民税の計算では、一定額までの交通費は非課税で年収に含まれません。一方、社会保険の130万円判定では交通費も収入に含まれるため注意が必要です。

※この記事の内容は、2026年度税制改正案および専門家の予測をもとに構成しています。最終的な制度確定後は、国税庁・自治体の公式発表も必ずご確認ください。

まとめ

いかがでしたか?

2026年の確定申告は、「103万円の壁」が壊れる歴史的なタイミングです。

でも、壁が壊れた向こう側に、新たな「落とし穴」があることも分かりましたね。

最後に、もう一度大切なポイントをおさらいしましょう。

- 所得税は年収約160万円(178万円)までかからなくなる!(これは嬉しいニュース)

- でも、住民税は年収113万円前後からかかる可能性大!(完全無料ではない)

- 社会保険の130万円の壁はそのまま!(ここを超えると手取りが減るかも)

- 学生の親は「特定扶養控除」の縮小に注意!(家族全体で計算しよう)

「178万円まで大丈夫!」という言葉だけを信じず、ご自身の働き方や家族の状況に合わせて、賢く選択することが大切です。

制度が複雑になると面倒に感じるかもしれませんが、知っている人だけが得をするのが税金の世界。

この記事を読んでくださったみなさんが、損をせず、気持ちよく働けることを願っています。

準備は早めが吉ですよ。まずは去年の源泉徴収票を探すところから始めてみましょうか!

確定申告の要否を判断するには、そもそも「年収178万円の壁」がどのような制度に基づくものかを理解しておくことが重要です。税金や社会保険との関係を含めた基本的な仕組みについては、以下の記事で詳しく解説しています。

👉 制度の基礎解説

→ 年収の壁178万とは?制度・税金・手取りを徹底ガイド